Бизнес план расширения микрофинансовой организации. Открываем прибыльную микрофинансовую организацию

Описание

Бизнес-план микрофинансовой организации подготовлен на основе опыта разработки реально существующих проектов компании «АМИКО».

Задачей бизнес-плана микрофинансовой организации является обоснование ее перспективного развития.

Оценка привлекательности отрасли:

В 2017 году статус микрофинансовой организации был присвоен - *** организациям.

В январе 2018 года среди регионов лидером по действующим кредитам является г. Москва - ***млрд. руб. На втором месте Московская область - *** млрд. руб.

Чистая прибыль МФО за 2017 год снизилась на ****% и составила *** млрд. рублей.

За 2017 год количество составленных договоров микрозайма выросло на ***% и составило *** млн.

На конец 2017 года число микрофинансовых организаций составило более 2 тысяч штук.

Количество выданных кредитных карт в январе 2018 года выросло на ***% и составило - *** млн. ед.

Наибольшую долю в числе заемщиков занимают граждане в возрасте от 30 до 39 лет - ***%, на втором месте граждане в возрасте от 40 до 49 лет - 17,1%.

В структуре выданных кредитов первое место занимает Центральный федеральный округ - ***%, за ним следует Приволжский федеральный округ - 17,6%.

Ключевые характеристики бизнес-плана микрофинансовой организации:

- Средняя сумма займа составит *** тыс. рублей.

- Основные виды услуг - займы на срок 7 дней, 14 дней и 30 дней.

- Процентная ставка составит ***%.

- Площадь помещения для деятельности - *** кв. м.

- Помещение расположено в торговом центре, для обеспечения большей посещаемости.

- Штат сотрудников - *** чел.

- Процентная ставка по микрозаймам в проекте - ***%.

- Финансирование в проекте осуществляется за счет собственных средств.

- Большая доля затрат приходится на покупку компьютеров -***%, на втором месте мебель для офиса - 36,4%, на третьем месте - покупка сейфа - 11%.

- В расчетах используется общая система налогообложения.

- Процент налогов в выручке - ***%.

Структура инвестиций в микрофинансовую организацию:

- Итоговая сумма инвестиционных вложений в проект *** млн. руб.

- В структуре инвестиционных затрат 43% занимают оборотные средства.

Бизнес-план содержит маркетинговое исследование рынка кредитования, производственный план, инвестиционный план и финансовый план.

Финансовая модель полностью автоматизирована, при изменении параметров модели, она пересчитывается автоматически.

Текстовая часть бизнес-плана содержит 133 страницы.

Визуальное представление информации включает:

- Диаграммы - 19 шт.

- Таблицы - 38 шт.

- Графики - 7 шт.

Развернуть

Содержание1. РЕЗЮМЕ ПРОЕКТА...3

2. ЛИЦЕНЗИИ И РАЗРЕШИТЕЛЬНЫЕ ДОКУМЕНТЫ...6

3. МАРКЕТИНГ...11

3.1. РЫНОК КРЕДИТОВАНИЯ В РОССИИ...11

3.1.1. Основные параметры рынка кредитования в России...11

3.1.2. Географическая структура рынка кредитования...17

3.1.3. Основные параметры потребительского кредитования в России...19

3.1.4 Географическая структура рынка кредитования...27

3.2. ПРЕДПОЧТЕНИЯ ПОТРЕБИТЕЛЕЙ НА РЫНКЕ КРЕДИТОВАНИЯ...33

3.2.1. Популярные виды кредитов...33

3.2.2. Кредит наличными: цели использования...34

3.2.3. Валюта кредитования...35

3.2.4. Принятие решения о необходимости взять кредит...36

3.3. РЫНОК МИКРОКРЕДИТОВАНИЯ В РОССИИ...37

3.3.1. Основные параметры рынка микрокредитования в России...37

3.3.2. Количество микрофинансовых организаций и их структура...39

3.3.3. Крупнейшие участники рынка микрокредитования...41

3.3.4. Профили основных компаний на рынке микрокредитования...43

4. КОНЦЕПЦИЯ ПРОЕКТА...62

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН...63

5.1. ОБОРУДОВАНИЕ...63

5.2. СИСТЕМЫ БЕЗОПАСНОСТИ...64

5.3. ПЕРСОНАЛ...64

6. ИНВЕСТИЦИОННЫЙ ПЛАН...65

7. ОЦЕНКА РИСКОВ И ПУТЕЙ ИХ СОКРАЩЕНИЯ...68

8. ФИНАНСОВЫЙ ПЛАН...69

8.1. ИСХОДНЫЕ ПОКАЗАТЕЛИ ПРОЕКТА...69

8.2. ОСНОВНЫЕ ПРЕДПОЛОЖЕНИЯ К РАСЧЕТАМ....69

8.3. ПРОГНОЗ ДИНАМИКИ ВЫРУЧКИ И ПЛАН ДОХОДОВ....72

8.4. ПЛАН РАСХОДОВ...79

8.5 НАЛОГИ...83

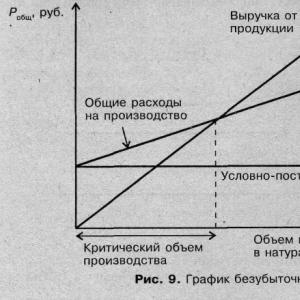

8.6. БЕЗУБЫТОЧНЫЙ ОБЪЕМ ПРОДАЖ...85

8.7. ПРОГНОЗНЫЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ...87

8.8. ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ...93

8.9. ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ПРОЕКТА...98

9. О КОНСАЛТИНГОВОЙ КОМПАНИИ «АМИКО»...100

ПРИЛОЖЕНИЯ...102

ПЕРЕЧЕНЬ ОРГАНИЗАЦИЙ ПО ПРЕДОСТАВЛЕНИЮ ЗАЙМОВ И КРЕДИТА ПО Г. МОСКВА...102

ПЕРЕЧЕНЬ МИКРОФИНАНСОВЫХ ОРГАНИЗАЦИЙ...128

Развернуть

ИллюстрацииСписок диаграмм

Диаграмма 1. Объем и динамика рынка кредитования в России, млрд. руб., 2012 - на 1 янв. 2018 гг.

Диаграмма 4. Динамика числа кредитных организаций, имеющих право на осуществление банковских операций, 2012 - 2018 гг.

Диаграмма 5. Динамика числа филиалов кредитных организаций на территории России, 2012- 2018 гг.

Диаграмма 6. Структура выданных кредитов физическим лицам по федеральным округам, на 1 января 2018 года, %

Диаграмма 7. Структура выданных кредитов юридическим лицам и индивидуальным предпринимателям по федеральным округам, на 1 января 2018 года, %

Диаграмма 8. Структура заемщиков с действующими кредитами по возрастным диапазонам в регионах РФ (40 регионов-лидеров по общему количеству заемщиков) в ноябре 2017 года, %

Диаграмма 9. Динамика структуры выдачи кредитов по видам кредитования на янв. 2018 г., ед.

Диаграмма 10. Какими видами кредита Вы пользуетесь или пользовались раньше?

Диаграмма 11. Цели использования наличного кредита

Диаграмма 12. Валюта, в которой оформляют кредиты

Диаграмма 13. Советуетесь ли Вы с Вашими близкими перед тем, как взять кредит?

Диаграмма 14. Структура микрофинансовых организаций по видам, 2017 год, %

Диаграмма 15. Структура затрат на оборудование

Диаграмма 16. Структура инвестиций

Диаграмма 17. Потребность в оборотных средствах по периодам планирования

Диаграмма 18. Структура поступлений по проекту

Диаграмма 19. Структура текущих расходов

Список графиков

График 1. Динамика доли выданных кредитов по видам заемщиков, %, 2012 - 2018 гг.

График 2. План загрузки

График 3. Поступления по проекту

График 4. Расчет безубыточного объема продаж

График 5. График выручки, затрат, прибыли

График 6. График чистой прибыли

График 7. NPV проекта и недисконтированный денежный поток

Развернуть

ТаблицыСписок таблиц

Таблица 2. Объем просроченной задолженности физических лиц по федеральным округам, 1 мая 2018 г.

Таблица 3. Количество и объем выданных кредитов физическим лицам в тыс. ед.

Таблица 4. Количество действующих потребительских кредитов по регионам РФ на 1 кв. 2018 г.

Таблица 7. Возраст заемщиков по действующим кредитам.

Таблица 8. Структура потребительских кредитов по видам кредитования на янв. 2017-2018 гг., тыс. ед.

Таблица 9. Структура действующих и просроченных потребительских кредитов по регионам России, на 1 января 2018 года, млн. руб.

Таблица 10. Количество микрофинансовых организаций, 2016-2017 гг., ед.

Таблица 11. Топ МФО по общему размеру портфеля микрозаймов на 01.07.2017 года.

Таблица 12. Топ МФО по общему выданных микрозаймов на 01.07.2017 года.

Таблица 13. Бухгалтерский баланс ООО МФК «Домашние деньги», тыс. руб.

Таблица 14. Отчет о прибылях и убытках ООО МФК «Домашние деньги», тыс. руб.

Таблица 15. Бухгалтерский баланс ООО МФО «МИГ КРЕДИТ», тыс. руб.

Таблица 16. Отчет о прибылях и убытках ООО МФО «МИГ КРЕДИТ», тыс. руб.

Таблица 17. Бухгалтерский баланс ООО МФК «Мани Мен», тыс. руб.

Таблица 18. Отчет о прибылях и убытках ООО МФК «Мани Мен», тыс. руб.

Таблица 19. Бухгалтерский баланс ООО БЫСТРОДЕНЬГИ, тыс. руб.

Таблица 20. Отчет о прибылях и убытках ООО БЫСТРОДЕНЬГИ, тыс. руб.

Таблица 21. Бухгалтерский баланс ООО «СМСФИНАНС», тыс. руб.

Таблица 22. Отчет о прибылях и убытках ООО «СМСФИНАНС», тыс. руб.

Таблица 23. Оборудование

Таблица 24. Штатное расписание

Таблица 25. Инвестиционные вложения

Таблица 26. Возможные риски и способы их предотвращения

Таблица 27. Исходные показатели проекта

Таблица 28. Основные параметры поступлений

Таблица 29. Динамика возврата кредитных средств по видам займов

Таблица 30. Прогноз динамики выручки

Таблица 31. Параметры текущих расходов

Таблица 32. Динамика текущих расходов

Таблица 33. Налоговые отчисления по проекту

Таблица 34. Расчет безубыточного объема продаж

Таблица 35. Прогнозный отчет о движении денежных средств

Таблица 36. Отчет о прибылях и убытках

Таблица 37. Показатели эффективности проекта

Таблица 38. Кредитные организации по выдаче микрозаймов и различных видов кредитов г. Москва

Для того чтобы зарегистрировать микрофинансовую организацию, необходимо юридическое лицо. Это может быть практически любой фонд или учреждение, кроме бюджетных, хозяйственных или неторговых компаний или же их объединений. Лицензия для данной деятельности не требуется , достаточно получить свидетельство Федеральной службы (ФСФР) о том, что вы занесены в реестр.

Регистрация юр. лица

Что касается выбора формы организации, то наиболее простым и выгодным решением станет общество с ограниченной ответственностью () . Вам понадобится:

- Составить устав компании;

- Оформить решение об учреждении ООО;

- Заполнить и подать форму 11001 в Федеральную налоговую службу (ФНС), а также уплатить госпошлину – 4 тысячи рублей;

- Назначить Генерального директора;

- Выбрать систему налогообложения и подготовить соответствующее заявление;

- Также вам понадобится квитанция, подтверждающая уплату госпошлины, и копия устава.

Документы для оформления МФО

Вы можете самостоятельно, с нуля подготовить весь пакет документов. Сравнительно простая процедура регистрации – весомое преимущество этого бизнеса.

Итак, вам необходимы:

- Копия свидетельства о регистрации юридического лица;

- Ксерокопии учредительных документов, а также копия решения относительно создания юридического лица;

- Ксерокопия решения о назначении исполнительных органов юр. лица. Необходимо также подробно указать их состав на момент подачи документов в соответствующий уполномоченный орган;

- Заявление относительно внесения данных о юр. лице в госреестр МФО. Оно должно быть подписано руководителем фирмы или доверенным лицом;

- Данные об учредителях;

- Данные о фактическом адресе;

- Перечень предоставленных документов.

Единый реестр МФО

После того, как вы подадите все документы в ФНС, их копии нужно отправить еще и в ближайшее отделение Центробанка РФ. К ним прилагается письмо-требование включить вас в единый реестр МФО.

Законодательством предусматривается , что вы также должны публично разместить в Интернете условия, на которых компания предоставляет заём. На первое время подойдет даже не свой собственный сайт, а сторонний ресурс.

Ваша заявка будет рассматриваться в течение двух недель. Приблизительно через десять дней после того, как вы подали все документы в ФСФР, вы можете проверять регистрацию.

Затраты

Большой плюс в организации деятельности МФО – вам не потребуется много места. По крайней мере, для начала. Некоторые обходятся арендой трёх квадратных метров в торговом центре для оборудования своего «уголка». Но мы рассчитаем всё при условии наличия хотя бы минимального офиса. Помещения площадью 10-12 квадратных метров будет вполне достаточно для оборудования двух рабочих мест. Аренда обойдётся вам примерно в 7-9 тысяч рублей ежемесячно.

Два стола, стулья, шкаф для документов, компьютер и принтер – основные предметы интерьера офиса. На них необходимо около 50 тысяч рублей при условии, что всё оборудование – новое. Зарплата работников – на уровне 15-20 тысяч рублей в месяц каждому. Расходы на рекламу – еще порядка 5-10 тысяч рублей.

Так, ваша с учётом самостоятельной регистрации , а также выплат работникам и по аренде за первый месяц.

Прибыль

Самое важное – это ваш лимит займа, то есть деньги, который вы фактически можете выдать. Как минимум, на это необходимо 200 тысяч рублей, если заниматься очень мелкими кредитами. Например, по 5-10 тысяч рублей на 20-30 дней. Для более крупных займов капитал должен быть не меньше 500 тысяч.

Средняя ставка микрофинансовых организаций – 2% в день . Но помните о том, что не стоит рассчитывать на стопроцентный возврат средств. Выдача микрозаймов оставляет меньше «манёвров» для работы с недобросовестными заёмщиками. Не будете же вы подавать в суд каждый раз, когда вам задержат или не выплатят 5-10 тысяч. Средний уровень невозврата – 25-30%, это те средства, которые «потеряются» в любом случае.

Рассчитываем прибыль , исходя из 300 тысяч рублей в качестве капитала, а также 25-35 клиентов в месяц. На первое время это неплохой показатель. Таким образом, месячный доход находится в пределах 200 тысяч рублей, с учётом невозврата – 150-ти тысяч. Чистая прибыль – в районе 100.000 рублей.

Микрофинансовая компания – это современное и востребованное предприятие. Главное в его организации – это справиться с многочисленными конкурентами и предусмотреть все возможные риски.

Даже те, кто никогда не прибегал к услугам потребительского кредитования, могут наблюдать большое количество предложений микрозаймов от различных компаний, в избытке появившиеся в последнее время.

Банковские учреждения, которые ранее являлись локомотивами потребительского кредитования, постепенно начинают испытывать усиливающиеся конкурентные угрозы со стороны многочисленных микрофинансовых организаций.

Последние завоевывают рынок благодаря быстрому и удобному сервису, а часто и полностью дистанционному обслуживанию клиентов.

Вполне очевидно, что растущее количество МФО на рынке продиктовано и желанием заработать на растущем среди населения спросе.

Микрокредитование – перспективное и очень выгодное с позиции бизнеса направление. В отличие от банковских учреждений, открытие микрофинансовой компании не требует существенных вложений и может быть доступным более широкому кругу предпринимателей.

Как открыть микрозаймы с нуля?

Микрокредитование как направление бизнеса имеет ряд особенностей, которые весьма сильно отличают его от банковского потребительского кредитования.

Несомненно, у него достаточно высокие перспективы на отечественном рынке и об этом красноречиво свидетельствует растущее число микрофинансовых компаний.

Но чтобы создать сервис микрозаймов, который впоследствии принесет немалую прибыль и будет пользоваться популярностью у клиентов, необходимо тщательно проанализировать множество этапов и обратить внимание на важные нюансы.

От выбора названия до алгоритма работы и места расположения представительств компании, если сервис предполагает личную встречу с заемщиком.

Итак, прежде всего, стоит разобраться с терминологией и определениями. Недавно принятый в России федеральный закон №151-Ф3 от 02.07.2010 «О микрофинансовой деятельности и микрофинансовых организациях» расставил все точки в деятельности частных кредиторов и небольших компаний, предлагающих краткосрочные ссуды для населения.

Теперь эти услуги четко контролируются и подчиняются единым правилам. Так, к микрозаймам относятся ссуды в размере до 1 000 000 рублей .

Под микрофинансовой деятельностью имеется в виду предоставление этих самых микрозаймов населению.

Для того чтобы иметь возможность оформлять физическим лицам краткосрочные денежные займы, следует зарегистрировать микрофинансовую организацию – юридическое лицо, имеющее одну из допустимых форм собственности согласно упомянутому выше закону.

Все микрофинансовые организации, деятельность которых происходит на территории Российской Федерации, в обязательном порядке вносятся в государственный реестр, где указаны их реквизиты.

Деятельность компаний, не внесенных в реестр – запрещена.

На первый взгляд, принципы работы МФО практически не отличаются от банковского кредитования, но если взглянуть детальнее – видны основные отличия такой деятельности от тех же банков:

- микрозаймы оформляются исключительно в национальной валюте – российских рублях;

- сама микрофинансовая организация не имеет законного права менять условия договора в одностороннем порядке, ни при каких обстоятельствах;

- досрочное погашение задолженности заемщиком не может облагаться штрафными санкциями со стороны компании, но при условии, что клиент сообщил о таком намерении заранее;

- микрофинансовые организации не имеют доступа и права проведения любых операций на фондовом рынке;

- стоит также отметить гораздо более прозрачные и минимальные требования к потенциальным заемщикам.

Открытие компании – франшиза или собственный бизнес?

Если рассматривать возможности и варианты открытия собственного микрофинансового бизнеса, то можно пойти двумя путями, каждый из которых имеет свои нюансы:

- Использование раскрученного имени тех компаний, которые предлагают деятельность по франшизе.

- Создание собственной микрофинансовой организации с чистого листа.

Разберем особенности каждого из представленных способов подробнее. В первом случае процедура открытия собственного дела выглядит гораздо более простой и не потребует серьезных затрат.

Конечно, условия франшизы у каждой компании отличаются – кто-то предоставляет поддержку, программное обеспечение, обучение и многое прочее, а другие же организации могут ограничиться весьма скромным участием в работе франчайзи.

Но простота такого пути подразумевает зачастую и существенно меньший доход. Как правило, новые участники сети или франчайзи, платят регулярные взносы за работу под торговой маркой микрофинансовой компании.

Второй вариант является более длительным и потребует от собственника бизнеса или его управляющего пройти все этапы – от создания бизнес-плана и его расчета до работы с проблемными заемщиками.

Этот путь предполагает гораздо больше вложений времени и средств, а также несет в себе немало рисков, но в итоге может принести внушительный доход при условии тщательной разработки.

Как показывает практика, на рынке достаточно много микрофинансовых компаний, бизнес которых начал стремительно расти, что привело к выводу их в число общероссийских лидеров.

Выбирая микрофинансовую организацию, прежде всего нужно обратить внимание на процентные ставки по предлагаемым кредитам. Поэтому мы рекомендуем вам, сравнить несколько МФО и выбрать самый выгодный вариант. По , вы сможете ознакомиться с микрозаймом Ваши Деньги.

А узнать больше о , можно по представленной ссылке.

Как заработать?

С давних времен кредитование было и остается весьма прибыльным делом. В современных реалиях существует масса особенностей, которые могут повлиять на рентабельность такого бизнеса.

Не секрет, что наибольшей популярностью микрозаймы пользуются у той части населения, которая не отличается глубокими познаниями в финансах и принципах работы кредитных учреждений.

Именно поэтому высокие процентные ставки являются отличительной особенностью микрокредитования.

Высокий уровень полной стоимости кредита для конечного потребителя обусловлен также и тем, что заемщики, оформляющие микрозаймы, очень часто не справляются со своими обязательствами.

По этой причине риски компенсируются теми же высокими процентными ставками и небольшими размерами самих ссуд, по крайней мере, для новых клиентов.

При подготовке бизнес-плана открытия микрофинансовой компании от 10 до 20% закладывается в показатели как потери от невозвращенных кредитов, выданных ранее.

Это стандартный показатель, который можно корректировать в любую сторону при необходимости.

Если предполагается быстрая процедура выдачи микрозаймов с минимальной проверкой, то к проблемным займам стоит отнести 30, а то и все 40% невозвращенных кредитных средств.

В том случае, когда оформлению кредита будет предшествовать тщательная проверка и серьезная скоринговая оценка, можно уменьшить риск невозвращения выданных средств и ниже уровня 10%.

На конечный результат финансовой деятельности микрофинансовой компании влияет также и то, как она будет работать с должниками.

Зачастую сервисы микрокредитования не располагают собственной службой безопасности и юристами, поэтому работа с должниками передается третьим лицам.

Крупные коллекторские агентства выкупают долги микрофинансовых организаций с определенным коэффициентом.

Такие условия позволяют не тратить время и средства на работу с должниками, а просто продавать право ее взыскания другим юридическим лицам.

От размера коэффициента будет зависеть прибыль или уровень убытков микрофинансовой организации в дальнейшем.

Именно четко отлаженный бизнес-процесс, отличающийся высоким уровнем оптимизации и минимальным уровнем издержек, позволит микрофинансовой организации привлекать клиентов, развиваться и приносить существенный доход.

Как открыть фирму по микрозаймам?

Итак, решение об открытии собственного бизнеса по выдаче микрозаймов принято и теперь необходимо разработать бизнес-план.

Рассмотрим вариант, когда подобная компания полностью создается с нуля. Учитывая имеющуюся законодательную базу – теперь сделать это проще ввиду формализации и регламентирования процедуры открытия МФО.

Несмотря на наличие государственного контроля над деятельностью микрофинансовых организаций, он гораздо менее тщательный, чем в сравнении с банковским сектором.

Так, микрофинансовые организации могут:

- самостоятельно регулировать размер собственного капитала;

- не формировать резервы под кредитные операции;

- не отчислять страховые взносы в фонды специального назначения;

- проходить регистрацию по относительно простой процедуре.

В федеральном законе не предусмотрено жесткого контроля над МФО, поэтому на рынке существует очень много таких компаний, деятельность которых не вполне законна, а данные о них отсутствуют в государственном реестре.

Тем не менее, официальная регистрация позволяет привлечь средства инвесторов, обеспечить страхование выданных кредитов и существенно увеличить клиентскую базу компании.

Пошаговая инструкция

Если исключить процесс подготовки бизнес-плана, а также сопутствующих действий, таких как создание маркетинговой концепции, обеспечение материальной базой и прочее, то создание МФО можно представить двумя этапами.

Именно они являются обязательными и через них проходят все, кто создает собственную микрофинансовую организацию.

Выглядят эти этапы следующим образом:

- Проведение процедуры регистрации юридического лица, под именем которого буде вести свою деятельность МФО.

- Получение статуса микрофинансовой организации согласно требованиям федерального закона.

Почему именно эти два этапа основные? Дело в том, что в ряде случаев у предпринимателей, развивающих микрофинансовый бизнес, может не быть заранее подготовленного бизнес-плана, отсутствовать маркетинговая составляющая или, например, схема работы компании не предусматривает наличие сети отделений.

Но регистрация юридического лица с последующим получением статуса МФО – обязательны и через них не проходят только теневые участники рынка или компании работающие вне правовых норм.

Видео: Как Начать Бизнес С Нуля? Секреты от В.Довганя

Регистрация юридического лица

Можно рассматривать различные варианты регистрации юридического лица как самостоятельно, так и с помощью компаний, оказывающих поддержку в этом направлении.

Для простоты будет рассмотрен случай, когда руководитель (директор) будущего юридического лица совмещает обязанности главного бухгалтера в одном лице.

Этот вариант наиболее популярен среди небольших компаний, только начинающих свою деятельность.

Форма собственности – общество с ограниченной ответственностью, как наиболее распространенная в таких случаях.

Это может также быть открытое или закрытое акционерное общество, но эти варианты подразумевают более сложную процедуру.

Для его открытия понадобится подготовить:

- подготовленный заранее устав;

- решение учредителей о создании общества;

- приказ о назначении директора общества;

- обновленный экземпляр формы р11001;

- квитанция об уплате пошлины за государственную регистрацию;

- заявление о переводе на определенную форму налогообложения (обычную или упрощенную);

- запрос на копию устава.

После того как юридическое было зарегистрировано, необходимо получить статус МФО и для этого понадобятся полученные в процессе регистрации документы.

Получение статуса МФО

Статус микрофинансовой организации юридическое лицо получает одновременно с внесением его данных в единый государственный реестр МФО.

Для того чтобы это произошло, необходимо отправить пакет документов юридического лица в Федеральную службу по финансовым рынкам.

Среди них в обязательном порядке должны быть:

- заявление на внесение юридического лица в реестр МФО;

- копия свидетельства о государственной регистрации ООО (с указанием основного государственного регистрационного номера);

- учредительные документы общества (устав, приказ о назначении директора и другие);

- решение о создании МФО

- решение о назначении руководящих органов МФО;

- справка о фактическом адресе расположения МФО;

- необходимые сведения обо всех учредителях компании;

- квитанция об уплате государственной пошлины;

- опись всех представленных документов.

На протяжении максимум 14 дней с момента подачи всего пакета документов, Федеральная служба по финансовым рынкам обязана присвоить юридическому лицу статус микрофинансовой компании при условии того, что имеются все необходимые документы и с ними все в порядке.

За это время данные единого реестра МФО должны обновиться и можно следить за появлением в нем регистрируемой компании.

Документы

В процессе открытия компании и получения ею статуса микрофинансовой организации оформляется большое количество документов.

Для полноценной работы организации понадобиться большое количество документов не только для прохождения регулярных проверок со стороны контролирующих органов, но и для предъявления по первому требованию потенциальным клиентам.

У каждой МФО, официально зарегистрированной на территории Российской Федерации, должны быть следующие документы:

- Свидетельство о внесении в государственный реестр микрофинансовых организаций.

- Свидетельство о государственной регистрации юридического лица.

- Правила предоставления микрозаймов.

- Пакет документов по организации процедуры внутреннего контроля.

При осуществлении проверки со стороны контролирующих органов будут проверяться гораздо больше документов, но вышеперечисленные являются обязательными и упоминаются в законе про микрофинансовую деятельность.

Организация бизнеса

В чем основное преимущество микрозаймов перед банковским потребительским кредитованием?

Во-первых – это быстрота их оформления. В отдельных случаях получение микрозайма может занимать 10 минут при условии использования популярных дистанционных сервисов с выплатой на банковскую карту или виртуальный кошелек.

Во-вторых – это минимальные требования к заемщикам, сводящиеся к наличию гражданства Российской Федерации и достижения возраста 18 лет.

Но, как правило, в микрофинансовые организации за кредитом идут те клиенты, которым отказали банки.

Банковские учреждения очень ответственно подходят к скоринговой проверке заемщиков, а вот у МФО ее попросту может не быть.

Все возникающие риски покрывают высокие процентные ставки и неустойки.

Можно конечно использовать данные бюро кредитных историй или других банков, но это повлечет за собою увеличение сроков рассмотрения кредитных заявок, увеличение расходов и как следствие потерю конкурентных преимуществ.

Ведь за проверку кредитной истории даже тех клиентов, которым в дальнейшем придется отказать в сотрудничестве, микрофинансовой организации необходимо будет заплатить.

Еще одним важным моментом является работа с проблемной задолженностью.

Самостоятельно взыскивать ее с помощью квалифицированных юристов могут исключительно крупные игроки.

Но даже те предпочитают передавать право на взыскание третьим лицам – коллекторским агентствам.

Договорившись об приемлемых условиях продажи задолженности можно не беспокоиться о невозвращении выданных средств.

Как правило, микрофинансовую организацию открывают те, кто довольно хорошо знает особенности этого бизнеса или владеет достаточным капиталом или путями его привлечения.

Неудивительно, что принимая во внимание большое количество МФО, многие новички также стремятся создать свою микрофинансовую компанию.

Каждый из них имеет свое видение развития или делает это по уже готовому сценарию, но во всех без исключения случаях им не помешают некоторые советы:

- Конкурентные преимущества. На сегодняшнем этапе развития этого рынка очень сложно выделиться какими-либо инновациями в микрокредитовании. Многие компании идут проверенным путем и работают по устоявшимся бизнес-моделям.

Это может быть полностью дистанционный сервис кредитования, сеть обычных пунктов выдачи наличных или другой вариант.

Чтобы обойти конкурентов необходимо создать очень разветвленную сеть, очень быстрый и безотказный онлайн-сервис или придумать свою инновацию, которая позволит без существенных вложений предложить рынку «эксклюзив». Таким вариантом может быть, например, партнерское соглашение с другой розничной компанией.

- Перед открытием собственной МФО стоит попробовать окунуться в этот бизнес изнутри. Для этого можно пройтись по нескольким подобным компаниям и попытаться взять ссуду.

После нескольких организаций можно будет сравнить подходы к работе с клиентами или оценить технические возможности сервиса.

- Не стараться обойти всех конкурентов, а попытаться сконцентрироваться на определенном сегменте и стать лучшим в нем. На рынке уже действуют многие крупные компании и, узнав их слабые стороны можно легко определить для себя приоритеты в дальнейшем развитии.

- Если документы, подаваемые для внесения МФО в государственный реестр, не соответствуют законодательным нормам или были подготовлены с нарушением процедуры.

- Документы, предоставляемые уполномоченному органу, подготовлены не в полном объеме.

- Если юридическое лицо было исключено из государственного реестра по причине нарушения требований федерального закона о микрофинансовых организациях.

Микрозаймы для населения по франшизе

Открытие микрофинансовой компании под вывеской раскрученной торговой марки – дело весьма привлекательное, пусть и с более ограниченными возможностями в перспективе.

Зачастую предпринимателям необходимо лишь один раз оплатить стоимость использования торговой марки определенной МФО, как можно начинать работу с клиентами, предварительно согласовав между сторонами все требования.

Часто такие оплаты носят регулярный характер или определяются в виде процентов от получаемого дохода.

Отличается также и подход различных компаний в поддержке собственных франчайзи. Одни предоставляют доступ к программному обеспечению, фирменную рекламную продукцию, форму сотрудников и оказывают содействие в текущей работе, а другие могут ограничиться только предоставленным правом работать под именем компании.

В любом случае популярность франшизы в микрофинансовом бизнесе велика и многие компании рассматривают такой вариант, как одно из перспективных направлений развития.

Видео: Как начать бизнес с нуля?

Где открыть пункт выдачи?

Как и многие другие виды розничного бизнеса, а микрозаймы с уверенностью можно отнести к таковому, они требуют большого потока клиентов и желательно, чтобы пункт выдачи кредитов находился именно в таком месте.

Выбирая месторасположение представительства компании важно помнить о том, что находящийся поблизости крупный супермаркет или развлекательный центр может существенно повлиять на количество клиентов в сторону их увеличения.

Не говоря о сложности поиска свободного места в особо оживленных участках крупных городов, можно сказать, что небольшая точка по выдаче микрозаймов на вокзале или в других многолюдных местах, может привлечь больше клиентов, чем крупный офис в спальном районе.

Преимущества и недостатки

Любой вид заработка, в том числе и предоставление микрозаймов для населения, имеет свои преимущества и недостатки.

Из положительных сторон микрокредитования стоит отметить:

- растущую популярность и высокий уровень спроса;

- высокую маржинальность;

- относительно невысокий порог входа (в денежном эквиваленте).

Из негативных моментов можно выделить:

- необходимость учета множества параметров для слаженной и рентабельной деятельности, таких как партнерские отношения с коллекторскими агентствами.

Не будет каким-то открытием, если сказать, что финансовое состояние большей части населения далеко от стабильного. А потому в последние годы резко увеличилось количество организаций, занимающихся выдачей кредитов населению. Если всего пять-шесть лет назад это была исключительно прерогатива банков, то сегодня сложилась прямо противоположная ситуация.

Нередко люди предпочитают занимать деньги именно в МФО, так как они не требуют целой кипы документов.

Словом, сегодня мы рассмотрим простейший бизнес-план микрофинансовой организации. Если у вас есть средства для первичного старта, то перспективы вырисовываются вполне приличные.

Перспективы развития

В общем и целом перспективы развития такого рода бизнеса весьма оптимистичны. Только в 2012 году его обороты увеличились на 50%, а на конец 2013 года – на 60%. Общий объем рынка займов оценивается специалистами в более чем 60 миллиардов рублей ежегодно.

Какими законами регулируется деятельность подобных организаций?

Для их регулирования Правительством РФ был принят специальный ФЗ «О микрофинансовых организациях». Закон говорит о том, что предприниматель, руководствуясь договором займа, может выдать клиенту до одного миллиона рублей включительно.

Обратите внимание: договор этот полностью регулируется положениями гражданского кодекса РФ. Составляя бизнес-план микрофинансовой организации, обязательно ознакомьтесь с его положениями в этой области.

В принципе, никаких ощутимых препятствий к организации такого рода бизнеса нет.

Сразу отметим, что наиболее подходящей организационно-правовой формой собственности будет ООО. Конечно, ИП тоже подходит, но в свете того, что размеры доходов могут ощутимо превышать ту планку, до которой вы можете рассчитывать на упрощенные схемы налогообложения, особой выгоды от этого не будет.

Важно! Есть единый Федеральный Реестр микрофинансовых организаций, в котором ваша компания обязательно должна быть зарегистрирована. Учтите, что при невыполнении этого условия вся ваша деятельность будет являться совершенно незаконной.

Какие документы нужно представить?

Чтобы ваша компания была официально зарегистрирована в Реестре, вам потребуется представить в любое его региональное отделение следующие документы:

- Заявление на внесение вас в список.

- Нотариально заверенные копии документов об организации вашей компании, а также всех учредительных документов организации.

- Копия решения учредительного совета компании (помните, что наш бизнес-план микрофинансовой организации предполагает организацию именно ООО).

- Аналогичная копия решения генерального директора.

- Полные сведения обо всех членах организации.

- Все данные о ее местонахождении.

- Если учредитель является гражданином другой страны, то потребуется выписка из Реестра иностранных юридических лиц.

- Обязательно нужно приложить квитанцию об уплате государственной пошлины, размер которой на сегодняшний день составляет тысячу рублей.

Прочие сведения

Все образцы упоминаемых выше документов вы можете отыскать в соответствующем приложении к приказу Министерства Финансов № 26н от 3 марта 2011 года. В течение 14 рабочих (!) дней выносится постановление о внесении организации в Реестр или отказе, о чем вам должны официально сообщить.

Обратите внимание! Только с момента получения уведомления вы получаете законный статус и можете заниматься выдачей займов населению. Мы уже упоминали, что любая подобная деятельность без получения соответствующего разрешения всегда считается незаконной. В этом случае придется выплачивать штраф, размер которого составляет 30 тысяч рублей.

Некоторые важные нюансы

Закон гласит, что вы не можете выдавать населению займы на сумму более полутора миллионов рублей, не можете быть поручителем в банках. Строго запрещена выдача займов в любой иностранной валюте, игра на фондовых рынках, а также требование выплат процентов при досрочном погашении займа. Запрещено взыскивать с клиентов более миллиона рублей долга, даже если сумма всех неустоек и штрафов больше.

Как и в предыдущем случае, за все эти нарушения грозит штраф в 30 тысяч рублей. Но куда опаснее для недобросовестных заимодателей то, что клиент организации, которая нарушила хоть одно из правил ведения своей деятельности, может добиться через суд признания договора недействительным. В этом случае он освобождается от всех обязательств по выплатам займа.

Риски деятельности

Нетрудно догадаться, что любой бизнес-план микрофинансовой организации должен учитывать то обстоятельство, что организация подобного предприятия всегда будет сопряжена с определенными отраслевыми рисками. Вот основные из них:

- многие клиенты не возвращают займы;

- есть административная ответственность за невыполнение основных нормативных требований закона;

- клиент может не возвращать заем, если в судебном порядке докажет неправомерность начисления процентов.

Основные затраты на организацию

Конечно же, наш бизнес-план МФО учитывает также базовые затраты на ее организацию. Зачастую наиболее значимой статьей расходов является покупка или аренда подходящего офиса.

Как правило, располагается он в бизнес-центре. Впрочем, стоимость арендной платы может быть и невысокой, так как вполне достаточно будет снимать офис в 30 квадратных метров. Стоимость помещения всецело зависит от вашего региона.

Обязательно потребуется приобрести всю необходимую мебель, канцелярские принадлежности, компьютеры и все необходимое ПО. Для работы в офисе потребуется нанять минимум двух менеджеров, которые будут составлять договоры с клиентами, а также одного охранника.

Перед тем как открыть фирму по выдаче микрозаймов, желательно также нанять профессионального бухгалтера с опытом. Внимание проверяющих аудиторских компаний к вам всегда будет достаточно высоким, а потому все документы, в которых отражена ваша деятельность, всегда должны быть в полном порядке.