Как построить эффективную систему бюджетирования. Принципы построения системы бюджетирования Построение системы бюджетирования в организации

Эффективная организация планирования на предприятия представляет собой формирование целой системы планов. Разработка системы планов должна включать в себя следующие виды планирования: стратегическое планирование, бизнес-планирование, бюджетирование. Эти три вида планов должны быть четко увязаны между собой. На предприятии необходимо применять все три вида планирования. Они должны находиться в строгой соподчиненности: основываясь на долгосрочных стратегических целях и миссии предприятия, разрабатывается бизнес-план, который представляет собой инструмент достижения этих целей, и, далее, в процессе бюджетирования, создается система детальных планов с организацией системы координации и контроля их выполнения, ориентированная на бизнес-план. Ниже в статье приведены теоретические методики и некоторые практические особенности реализации третьего (конечного) компонента системы планирования - бюджетирования.

Основные принципы бюджетирования

- Бюджет составляется сроком на 1 календарный год с внутренним делением по месяцам.

- Бюджет строится на основании плановых величин ключевых показателей деятельности Компании, утвержденных Советом Директоров, и состоит из Главного бюджета и бюджетов по центрам финансовой ответственности (ЦФО).

- Система ключевых показателей, Главный бюджет, Бюджеты по центрам финансовой ответственности включают в себя как монетарные, так и немонетарные величины.

Этапы построения системы бюджетирования

Внедрение системы бюджетирования и постановка бюджетных работ на поток состоит из следующих основных этапов:

- Определение значений ключевых показателей

- Составление Главного бюджета

- Финансовое структурирование

- Информационное структурирование

- Распределение функций бюджетного планирования

- Построение системы ответственности за соблюдение бюджетных регламентов

- Анализ отклонений от бюджета, построение гибкого бюджета

Ниже каждый этап внедрения системы бюджетирования и постановки бюджетных работ на поток рассмотрен более подробно.

Система ключевых показателей деятельности предприятия

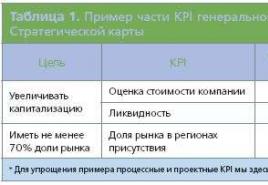

Определение ключевых параметров - первичный этап в процессе бюджетирования. Устанавливаются и утверждаются Советом Директоров.

В систему ключевых показателей входят следующие величины:

- годовая выручка от реализации (в тыс. долл. США);

- средний уровень наценки

- средний уровень издержек (% от выручки);

- средний уровень чистой прибыли (% от выручки);

- средняя величина задействованного капитала;

- соотношение величин заемного и собственного капитала;

- производительность труда 1 сотрудника (выручка от реализации долл. США/ колво сотрудников).

Составление Главного Бюджета

На основании установленных значений ключевых показателей деятельности Компании формируются пять документов:

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Бюджет балансового листа (ББЛ)

- Детализированный бюджет расходов

- Бюджет труда и зарплаты

По структуре показателей БДР, БДДС, ББЛ полностью соответствуют основным формам бухгалтерской отчетности: отчету о прибылях и убытках, отчету о движении денежных средств и балансовому отчету, и являются их проекцией на ближайшее будущее (плановый год).

В совокупности все пять бюджетов, указанных выше, составляют Главный бюджет предприятия.

Финансовое структурирование

На данном этапе в организационной структуре предприятия выделяются центры финансовой ответственности (ЦФО).

Выделяются центры 2-х типов:

- Влияющие на прибыльность;

- Влияющие на платежеспособность.

К первой группе относятся центры доходов, центры затрат и центры прибыли.

Вторая группа - это центры ответственности за получение (поступление) и расходование (выбытие) денежных средств. Сюда же относятся центры инвестиций.

В пределах одного ЦФО могут быть центры обоих типов.

- Центры дохода - отвечают за формирование доходной части БДР

- Центры затрат - отвечают за затратную часть БДР.

- Центры прибыли - отвечают за прибыльность предприятия

- Центры инвестиций - отвечают за денежные потоки по выделенным проектам.

На этом этапе осуществляется структуризация статей бюджета, распределение отдельных статей в бюджеты по ЦФО и разрабатываются схемы их консолидации в три основных бюджетных формы (БДР, БДДС, ББЛ, Детализированный бюджет расходов, Бюджет труда и зарплаты).

Кроме показателей, установленных в бюджетах по ЦФО, за выполнение которых руководители ЦФО несут личную ответственность, на стадии информационного структурирования выделяются статьи, которые планируются в одних подразделениях, но попадают в бюджеты других ЦФО. Эта ситуация возникает вследствие следующих предпосылок:

- Выделенная в ходе информационного структурирования статья бюджет попадает только один бюджет ЦФО исходя из функциональных особенностей данной статьи и функционального назначения ЦФО. Например, статья затрат "Оплата труда персонала" попадает только в бюджет отдела кадров.

- Бюджетные статьи удобней планировать в местах их возникновения, где компетенция руководителя в вопросах определения плановых значений определенных бюджетных статей может быть выше, чем у руководителей ЦФО, в чьи бюджеты относятся данные статьи. Таким образом, бюджетная статья может планироваться в различных подразделениях, но отвечает за ее выполнение всегда один руководитель ЦФО.

Распределение функций бюджетного планирования

Данные по значениям бюджетных статей должны идти по схеме "сверху вниз" и основываться на ключевых плановых показателях, установленные Бюджетным Комитетом в бизнес-плане и утвержденные Советом Директоров.

Кроме того, на данном этапе, руководителями ЦФО предоставляется в финансовый отдел информация по их прогнозам значений показателей, установленных для их центра ответственности. При этом горизонт планирования статей бюджета руководителями ЦФО не должен превышать одного месяца.

На данном этапе задачи финансового отдела заключаются в следующем:

- Проконтролировать процесс сбора информации у начальников подразделений;

- Провести консолидацию собранной информации по схеме, избранной на этапе информационного структурирования, в основные бюджетные документы - БДР, БДДС, ББЛ, Детализированный бюджет расходов, Бюджет труда и заработной платы;

- Осуществить деление расходов на постоянные и переменные;

- Разработать систему нормативных показателей, установить и утвердить значения нормативных показателей;

- Увязать полученные от руководителей ЦФО данные с плановыми значениями ключевых показателей, принятых Бюджетным Комитетом в бизнес-плане;

- Найти разумный компромисс между прогнозами, сделанными начальниками подразделений и плановыми значениями ключевых показателей, принятых Бюджетным Комитетом.

Ниже в таблице приведен перечень функций бюджетного планирования, сроки выполнения данных функций (исходя из предпосылки, что плановый год совпадает с календарным) и ответственные за их исполнение лица.

| Процесс | 01.09-30.09 | 01.10-31.10 | 01.11-30.11 | 01.12-31.12 |

| Определение и утверждение значений ключевых показателей деятельности Компании | Бюджетный Комитет | |||

| Сбор информации у руководителей ЦФО по прогнозам значений показателей, за которые они несут ответственность | ||||

| Разработка Главного Бюджета и Бюджетов по ЦФО | Финансовый отдел | |||

| Рассмотрение, корректировка и утверждение Главного бюджета и Бюджетов по ЦФО | Бюджетный Комитет | |||

| Бюджеты доводятся до руководителей ЦФО, и разрабатывается план мероприятий для реализации бюджетов | Финансовый отдел, руководители ЦФО |

Построение системы ответственности за соблюдение бюджетных регламентов

Руководители ЦФО несут ответственность за выполнение бюджетных показателей в соответствии с системой отраженной в разделе Информационное структурирование , каждый по статьям бюджета, определенным для его (ее) центра ответственности. За выполнение существенных бюджетных показателей, руководитель ЦФО несет личную материальную ответственность (через систему премий и штрафов).

Бюджетный показатель считается выполненным, если он выполнен на 100% либо если он попадает в четко определенный коридор отклонений (например отклонение не должно составлять более 5% от запланированного значения показателя).

Руководители ЦФО несут ответственность за своевременную подачу информации о планах подразделений в финансовый отдел.

Финансовый отдел несет ответственность за:

- составление проекта бюджетов, основанных на стратегии развития Компании и собственном видении сложившейся ситуации;

- разработка нормативов;

- своевременный сбор информации о планах подразделений;

- составление Главного бюджета и бюджетов по ЦФО на основании собранной информации, увязанной со стратегией Компании;

- своевременное предоставление Главного бюджета, бюджетов по ЦФО и системы плановых нормативов в Бюджетный Комитет;

- ведение анализа отклонений фактического выполнения планов и воздействие на неблагоприятные моменты, мешающие выполнению бюджетов, обеспечение контроля;

- построение гибкого бюджета.

Анализ отклонений от бюджета, построение гибкого бюджета

Анализ отклонений проводится по всем статьям бюджета, по каждому Центру финансовой ответственности. Анализ по каждой отдельной статье необходим для выявления причин невыполнения планов по прибыли.

Для построения гибкого бюджета необходимо четкое деление расходов на постоянные и переменные. Постоянные остаются неизменными или корректируются с учетом инфляции. Переменные рассчитываются как функция от определенного показателя (объемы реализации или закупок, использованные человеко-часы определенных категорий работников, размеры складских площадей и т.д.). Корректировки производятся по окончанию каждого месяца до 3 числа, следующего месяца. Выполнение или невыполнение бюджетной статьи определяется лишь при сравнении фактических расходов с откорректированными планами, а не с первоначально запланированными расходами.

Кроме корректировки плановых показателей расходов, корректировке подвергаются плановые показатели товарных остатков на складе, товаров в пути, дебиторской и кредиторской задолженности. Перерасчет плановых значений данных балансовых показателей производится исходя из их плановой оборачиваемости. Принятие решений о выполнении или невыполнении планов можно осуществлять только при сравнении фактических данных с откорректированными. Также как и по расходам, все корректировки производятся до 3-го числа месяца, следующего за отчетным.

В результате анализа отклонений фактических значений показателей бюджета от запланированных, планы по месяцам могут быть пересмотрены решением Бюджетного Комитета для выполнения поставленных годовых планов (ключевых показателей). При систематическом невыполнении бюджетов (в течение 1 квартала) решением Бюджетного Комитета годовые планы могут быть изменены, а также пересмотрена стратегия.

Все предложения по предварительной корректировке значений бюджетных показателей на текущий месяц должны предоставляться руководителями ЦФО финансовому отделу на рассмотрение с 20 числа до конца текущего месяца. Затем предложения выносятся на рассмотрение Бюджетному Комитету и утверждение Совету Директоров. Корректировку можно считать действительной только после прохождения всех указанных выше процедур.

Каковы теоретические основы бюджетирования и финансового планирования? Как внедрить систему бюджетирования на примере предприятия? Где получить помощь в организации бюджетирования на предприятии?

Деньги любят счёт. А бизнес-активы – особенно. Каждый предприниматель обязан знать, каков бюджет его предприятия и на что он расходуется. Иначе он просто разорится и вылетит в трубу. Грамотное распределение финансов компании называется бюджетированием.

О том, как наладить бюджетирование на объекте и как финансовое планирование помогает повысить доходы от бизнеса, я, Денис Кудерин, эксперт по экономическим вопросам, расскажу в этой статье.

Читаем до конца – в финале вас ждёт обзор профессиональных компаний, которые помогут организовать бюджетирование на предприятии на выгодных для заказчика условиях.

1. Что такое бюджетирование и финансовое планирование на предприятии

Бюджет есть у семьи, у школы, у города, у государства.

И конечно, он есть у каждого коммерческого предприятия. Без бюджета нельзя запустить проект и организовать его работу.

Бюджетирование – это управление бюджетом, составная часть финансового планирования. С помощью бюджетирования ресурсы и активы хозяйствующего субъекта распределяются во времени.

Бюджет – не абстрактное понятие, а конкретный документ , в котором цели и возможности компании получают количественное выражение. На крупных предприятиях составлением бюджета и его управлением занимаются специальные структуры – финансовые отделы и центры финансовой ответственности (ЦФО).

Единой модели бюджетирования не существует – для каждого предприятия разрабатываются индивидуальные схемы, учитывающие специфику компании и её финансовые возможности.

Пример

Для небольшого предприятия «Бэбибум», которое торгует детскими японскими памперсами и имеет в штате трёх работников, бюджетирование сводится к простому составлению сметы «доходы-расходы» . Этого вполне достаточно – слишком детальная проработка финансового плана не требуется.

На крупном нефтеперерабатывающем предприятии бюджетированием занимается несколько отделов , имеется 10 независимых ЦФО, вдобавок периодически дела компании ревизует сторонняя консалтинговая фирма.

Уровень сложности бюджетирования напрямую зависит от величины бизнеса

– важнейшая часть экономического планирования и финансового менеджмента. С его помощью определяется текущая и будущая хозяйственная деятельность объекта.

Главные задачи бюджетирования:

- оптимизировать затраты;

- согласовать работу разных подразделений предприятия;

- выявить, какие направления нуждаются в дальнейшем развитии, а от каких лучше отказаться совсем, поскольку они приносят убытки;

- проанализировать финансовую деятельность предприятия в целом;

- составить финансовый прогноз;

- укрепить дисциплину в компании и усилить мотивацию сотрудников.

Срок, на который разрабатывается конкретный бюджет, именуется бюджетным периодом . Обычно это 1 год . Профессиональное финансовое планирование и менеджмент – важнейшие составляющие успешной работы.

Важные термины по теме

Статья – часть бюджета, по которой планируются и учитываются хозяйственные операции одного типа. Например – зарплата сотрудников, обслуживание территории предприятия, затраты на транспортировку продукции и т.п.

Хозяйственная операция – единичное событие в работе предприятия, вызывающее затраты ресурсов или, наоборот, поступление денег, товаров, материальных ценностей.

Бюджет доходов и расходов () – финансовые результаты деятельности предприятия.

Как правило, потребность в организации профессионального бюджетирования на предприятии возникает, когда численность персонала компании превышает 50-100 человек.

Управлять финансовыми потоками «по старинке» всё сложнее, прибыль становится менее предсказуемой, руководство теряет финансовый «пульс» компании и не в курсе, куда и на что идут деньги. С бюджетированием тесно связан : по сути, это две стороны одного процесса – экономического управления предприятием.

2. Какие функции выполняет бюджетирование на предприятии – 7 основных функций

Базовая задача бюджетирования – учёт и разработка финансовых решений . Анализ текущей ситуации поможет принимать более эффективные решения в будущем, а сравнение плана с фактическими результатами выявит сильные и слабые стороны бизнеса.

Эксперты выделяют 7 локальных функций бюджетирования . Давайте разбираться с ними.

Функция 1. Финансовое планирование

Бюджетирование – это, в первую очередь, инструмент текущего планирования, помогающий искать наиболее рациональные и прибыльные варианты использования доступных ресурсов предприятия.

Без плана нет бизнеса. Это основа для перспективных и разумных управленческих решений. Финансовое планирование отвечает на вопросы: сколько денег понадобится на ведение бизнеса? Куда именно они пойдут?

Есть несколько видов планирования: стратегическое (на долгосрочную перспективу), тактическое (на среднесрочную – от года до 5), оперативное – планирование текущей деятельности. Комплексный финансовый учёт в идеале охватывает как долгосрочные, так и насущные цели предприятия.

Функция 2. Контроль и оценка результатов деятельности

Эта функция не менее важна, чем планирование. Даже самый лучший план будет бесполезным, если не организовать контроль его выполнения и последующий анализ. Сопоставляя факты с плановыми показателями, проводят объективную оценку результатов работы на всех её этапах.

Профессиональный контроль повысит отдачу от работы, предотвратит необязательные траты и поможет выявить самые прибыльные направления деятельности.

Функция 3. Оценка работы менеджеров

Внедрением идей и планов в практику занимаются менеджеры компании. Бюджетирование помогает оценить результат их работы и выступает основой для материального стимулирования ведущих сотрудников.

Функция 4. Мотивация сотрудников и руководителей

В бюджетах отдельных подразделений и всей организации в целом заложены определённые ориентиры для руководителей и сотрудников. Бюджетирование должно мотивировать работников предприятия на достижение целевых результатов.

Так, выплаты премий и бонусов сотрудников могут и должны быть завязаны на бюджетные показатели.

Функция 5. Формирование коммуникационной среды

Сотрудник имеет право и должен точно знать, чего хочет от него руководство. Если бюджетные планы и цели компании – секрет для рядовых сотрудников, то производительность их труда снижается, теряется вовлеченность в работу, падает уровень мотивации.

Грамотные руководители внедряют на предприятии принцип сочетания восходящих и нисходящих информационных потоков. Низовые звенья обо всём сообщают вышестоящим инстанциям, но и руководители держат сотрудников в курсе финансовых дел компании.

Функция 6. Координация между подразделениями

Отделы, цеха и филиалы крупного предприятия должны координировать свою деятельность друг с другом в рамках бюджетирования для слаженной четкой работы.

Понятно, что одни структуры занимаются расходами компании, а другие, например, отдел продаж, заняты формированием доходной части бюджета. Тем более важно соотносить поступления с затратами и оптимизировать оба направления в соответствии с базовыми целями предприятия.

Функция 7. Обучение менеджеров

Бывает, что менеджеры предприятия встречают постановку бюджетирования «в штыки». Они воспринимают этот процесс как дополнительную ответственность, которую хочет взвалить на них руководство, а также боятся, что бюджетирование вскроет все недочёты их подразделений.

В таких ситуациях необходимо разъяснить необходимость бюджетирования каждому ответственному лицу. Компромиссный вариант – пригласить опытную консалтинговую фирму , которая внедрит, настроит и запустит в работу новую систему бюджетирования, а заодно обучит сотрудников эффективным методам финансового управления.

Современный финансовый учёт немыслим без автоматизации процесса . Сейчас на многих предприятиях уже работают (и вполне успешно) новейшие программы автоматизированного управления бюджетом. Подробнее о них – в одном из следующих разделов статьи.

3. Как внедрить систему бюджетирования на примере предприятия – 5 главных этапов

Итак, мы знаем, что собой представляет бюджетирование и какие задачи выполняет. Теперь рассмотрим, как организовать систему бюджетирования на практике .

Представленная ниже инструкция – не жесткая схема, а общий алгоритм. Внедрение системы всегда согласуется со спецификой организации, её ресурсами и масштабом.

Этап 1. Проектирование финансовой структуры

Для начала разработайте принципы бюджетирования вашего предприятия. Систему нельзя внедрять вслепую.

Чтобы создать проект финансовой структуры, нужно:

- изучить финансовую и экономическую документацию;

- проанализировать механизмы взаимодействия отделов;

- пересмотреть текущие правила и стандарты финансового учёта;

- подготовить персонал к внедрению на предприятии новой системы бюджетирования.

Затем создаётся модель бюджетирования , которая будет контролировать и распределять статьи расходов и финансовые потоки. В соответствии с видами финансовых операций формируются ЦФО (напомню, это так называемые Центры Финансовой Ответственности).

Количество центров зависит от сферы деятельности предприятия и его масштабов. ЦФО объединяются в единую структуру, работа которой координируется ответственными лицами.

Этап 2. Создание структуры бюджетов

На этой стадии формируется структура бюджетов в соответствии с центрами финансовой ответственности.

Примеры бюджетов на крупном предприятии:

- бюджет продаж – рассчитывает объём продаж в целом и по отдельным позициям;

- бюджет производства – расчёт объёмов производства в соответствии со спросом, объёмом продаж и количеством готовой продукции на складах;

- бюджет закупок – сколько сырья и расходных материалов понадобится;

- бюджет производственных расходов;

- налоговый бюджет;

- бюджет управленческих расходов.

Это лишь примерный алгоритм распределения бюджетов – у каждой компании будет своя уникальная схема.

Этап 3. Разработка учетно-финансовой политики

Политика финансового учёта – это конкретные правила ведения бухгалтерского и производственного учёта. Эти правила соответствуют ограничениям, установленным бюджетами.

Бывает консервативная финансовая политика, а бывает агрессивная . Речь идёт о методах управления ресурсами, инвестиционной деятельностью компании и прочими бизнес-процессами.

Пример

Крупнейшая компания РФ «Газпром» придерживается консервативного бюджетирования. Финансовая политика корпорации позволяет ей выдерживать любые экономические потрясения.

Однако консервативность означает последовательность в действиях. Например, «Газпром» продолжает развивать и финансировать все свои инвестиционные проекты даже при негативном развитии рыночной конъюнктуры. Причем корпорация добивается этого с помощью собственных, а не заёмных средств.

Ещё один секрет успеха «Газпрома» - тщательный контроль над затратами. Финансовому департаменту этой организации известно, когда и на что потрачен каждый рубль из корпоративных активов.

Этап 4. Формирование регламента планирования

Ответственные лица разрабатывают регламент планирования, определяют процедуры и методы бюджетирования. Затем создают нормативную базу , которая будет регламентировать финансовый учёт в компании.

В список необходимых документов входят: положение о финансовой структуре предприятия, положение о ЦФО, положение о бюджетах и т.д.

Часто на этом этапе у компаний возникают трудности. Разумный способ их преодолеть – делегировать разработку нормативных актов профессионалам. В следующем разделе – обзор фирм, которые помогут не только с документами, но и внедрением системы бюджетирования в деятельность компании.

Этап 5. Составление операционного и финансового бюджета

Завершающая стадия – составление бюджетов на планируемый период. В идеале нужно провести сценарный анализ и на его основе выполнить коррекцию системы бюджетирования.

Какие перспективы открывает система? Она сокращает затраты времени и ресурсов на составление финансовой документации и делает экономическую деятельность предприятия более прозрачной . Непредвиденных убытков – меньше, оборотных средств достаточно, растёт рентабельность бизнеса, растут прибыли.

Эффективность системы во многом зависит о того, насколько программный продукт, который выбрала компания, соответствует специфике и целям предприятия. К счастью, сегодня на рынке достаточно универсальных и удобных программ, которые легко освоить и нетрудно адаптировать к нужной отрасли.

Смотрите интересный ролик, который ответит на вопрос, почему бюджетирование бывает неэффективным.

4. Профессиональная помощь в бюджетировании – обзор ТОП-3 компаний по предоставлению услуг

Хотите наладить бюджетирование на предприятии быстро и профессионально? Привлекайте опытных специалистов из профильных компаний.

Экспертный отдел журнала «ХитёрБобёр» провёл мониторинг рынка услуг и выбрал три наиболее надёжные фирмы , специализирующиеся на постановке бюджетирования и финансового учёта.

Год основания компании – 2003. Сегодня это лидер системной интеграции не только в РФ, но и на всей территории СНГ. Фирма предлагает весь спектр информационных систем для бизнеса. Сотрудники помогут выбрать нужную систему, установят, протестируют и запустят её в работу на предприятии заказчика.

Компания выполнила несколько сотен успешных проектов по внедрению автоматизации бюджета и управления бизнесом. Сотрудники «Вест Концепт» - специалисты высочайшего уровня с многолетним опытом практической работы. Они наладят общее бюджетирование на объекте или возьмут на себя конкретные структуры – отдел продаж, производство или складские процессы.

Компания предлагает полный контроль и прозрачность бюджетирования, а также свободу от рутинных расчетов и ошибок. Специализация «СофтПром» - установка уникальных платформ для автоматизации бюджета.

ПО от этой организации – это продукты российской разработки, сочетающие простоту в управлении с возможностью обрабатывать колоссальные объёмы информации. Компания разработает индивидуальную бюджетную модель любой сложности , проведёт тренинг сотрудников компании-заказчика, внедрит систему бюджетирования под ключ.

Сервисная компания по внедрению информационных решений в бизнес-проекты. Автоматизация управления, бюджетирования, и прочих бизнес-процессов. АРВО занимается заказами от «а» до «я» - проводит анализ работы предприятия, создаёт проект автоматизации бюджета или управления, внедряет решение и контролирует его исполнение.

5. Как добиться эффективного бюджетирования на предприятии – 3 действенных способа

Самостоятельно наладить бюджетирование в организации непросто.

Чтобы финансовый учёт и планирование были успешными, следуйте экспертным советам.

Способ 1. Используйте автоматизированные системы бюджетного управления

Без автоматизированных систем сегодня никуда. Все компании, шагающие в ногу с эпохой, используют современное ПО для ведения бюджета и финансового управления.

Но прежде чем внедрять системы в практику, изучите их особенности.

Примеры

Универсальная платформа UPE – многофункциональный логический конструктор, генератор отчётов и совокупность гибких интерфейсов. Программа смоделирует бюджет любой сложности и на порядок упростит финансовый контроль на объекте.

1С Управление корпоративными финансами - программа, позволяющая успешно управлять ресурсами предприятия любого масштаба – от маленькой торговой фирмы до крупнейшего холдинга.

Другие программы – PlanDesigner , Microsoft Azure , SharePoint .

В статье – основные этапы организации бюджетирования на предприятии, пример структуры бюджетного управления, виды бюджетов, а также правила бюджетного контроля и корректировки значений.

Бюджетирование лежит в основе деятельности любой организации, в связи с этим немаловажно то, на чем основывается, кем и как организован этот процесс. Планы могут быть подробными и не очень, долгосрочными и краткосрочными, амбициозными или скромными, но главное – они должны быть исполнимыми, сбалансированными и подчиняться одной идеологии. Подробнее об организации бюджетирования на предприятии - в этой статье.

Вне зависимости от видов деятельности, размера и позиционирования компании на рынке можно отметить, что правильный план способствует объединению, сплочению коллектива, эффективность планов в целом по предприятию всегда зависит от сбалансированности планов отдельных подразделений. При этом чем требовательнее, профессиональнее и авторитетнее руководитель, тем вероятнее достижение цели.

И, наоборот, некорректные планы – это всегда плохо: заниженные и растянутые во времени показатели расслабляют, а завышенные вызывают апатию, раздражение, неверие в собственный коллектив и силы.

План должен обеспечить точную реализацию целей компании в заданные сроки, а руководитель - координацию действий участников с помощью системного подхода к реализации плана, собственных знаний и мудрости, декомпозировав их в мотивированное понимание и действия участников путем планирования.

В процессе подготовки к планированию и в ходе самого планирования следует всегда ориентироваться на основные функции менеджмента: целеполагание, организацию процесса, построение системы первичного учета, контроль процессов и показателей, регулирование и координацию работы, стимулирование и мотивацию.

Основные виды подготовительных работ для эффективной организации бюджетирования на предприятии

Приступая к планированию, надо выделить основные закономерности работы организации, понять, в какой степени настроены информационные и финансовые потоки и какова их детализация, а также что хотят собственники и руководители компании, насколько они едины в понимании целей. Чем больше внимания будет уделено организационным вопросам, согласованию понятий, действий и идеологии, тем эффективнее будет проходить процесс планирования.

Этот процесс реализуется через систему бюджетов, а бюджетирование тесно связано с процессом управления. Поэтому от того, как работает система бюджетного управления, насколько ее поддерживают руководство и сотрудники, зависит качество и своевременность управленческих решений.

Рассмотрим основные понятия бюджетного управления.

Бюджетное управление – это система управления компанией по центрам ответственности через бюджеты, позволяющая достигать поставленных целей путем реализации бюджетных полномочий и наиболее эффективного использования ресурсов.

Бюджетные полномочия – права и обязанности субъектов бюджетного управления и иных участников бюджетного процесса по регулированию бюджетных отношений, организации и осуществлению процесса планирования и контроля.

Систему бюджетного управления на любом предприятии необходимо выстраивать, включая в нее следующие процессы:

- формирование финансовой структуры и определение бюджетных полномочий участников процесса;

- разработка и утверждение бюджетов компании (в том числе распределение лимитов бюджета по статьям доходов и расходов);

- формирование договорных обязательств в рамках утвержденных бюджетов с учетом минимизации рисков и обеспечения безопасности деятельности компании;

- исполнение расчетов в рамках сформированных договорных обязательств и контроль над исполнением бюджетов доходов и расходов и бюджета движения денежных средств;

- формирование полного пакета первичных учетных документов (по доходной и расходной частям);

- формирование и предоставление управленческой отчетности;

- анализ и принятие решений.

Основные принципы бюджетного управления следует отразить в отдельном документе – положении о бюджетировании, а в дальнейшем поддерживать его в актуальном состоянии. При этом очень важно создать атмосферу взаимодействия в коллективе, чтобы каждый сотрудник мог вносить обоснованные предложения по изменению или дополнению разделов регламента. Положение обязательно должно быть пересмотрено в случае изменения стратегии предприятия, структуры и принципов взаимодействия подразделений.

При составлении любого плана (или бюджета) надо задаться вопросом, с чего начать. И если уж мы заговорили о бюджетном управлении, то необходимо понимать, что оно невозможно без упорядочения процессов управления, без создания системы планирования и контроля, управленческого учета и бюджетирования. Основой всего этого является финансовая структура предприятия.

Прежде чем выстраивать финансовую структуру, необходимо определиться с понятиями и ее элементами (субъектами). Предложим следующие формулировки.

Субъекты бюджетного управления – это структурные подразделения, коллегиальные органы и сотрудники компании, участвующие в процессе бюджетного управления в соответствии со своей компетенцией и зоной ответственности.

Финансовая структура – совокупность центров финансовой ответственности в разрезе центров финансового учета.

Бюджетная структура – иерархия операционных, функциональных и итоговых бюджетов предприятия.

Центр финансового учета (ЦФУ) – учетная единица (объект, проект), по которой в учетной системе осуществляется накопление консолидированной информации о доходах и расходах.

Центр финансовой ответственности (ЦФО) – структурное подразделение, которое в процессе своей функциональной деятельности формирует, исполняет и контролирует бюджеты или их отдельные статьи. Каждый ЦФО возглавляет руководитель, который несет ответственность за деятельность подразделения в рамках бюджетного управления.

Затем, руководствуясь определениями, следует разобраться, можно ли финансовую структуру реализовать на базе организационной. Сразу отметим, что на первом этапе, когда на предприятии не в полной мере реализована система бюджетного управления, возможно использовать механизм «как есть» и совместить организационную и финансовую структуры – это удобно с организационной точки зрения, поскольку руководитель подразделения будет еще и руководителем центра финансовой ответственности, то есть будет наделен правами и обязанностями финансового управления, что позволит избежать некоторых конфликтов и противоречий между руководителями ЦФО и функционального подразделения.

Если же на предприятии процесс бюджетного управления уже запущен и компания погружена в этот процесс, то можно, а в некоторых случаях и необходимо развести эти понятия, поскольку все-таки финансовая структура отличается от организационной (см. что такое организационная структура управления предприятием).

Финансовая структура отражает ответственность за достижение целевых показателей ЦФО, то есть отражает цели и задачи бизнеса, в том числе с учетом его диверсификации. Организационная структура построена на иерархической подчиненности и, как это ни печально, может сложиться под влиянием внутрифирменных «политических» течений и личностных влияний отдельных сотрудников. В основе организационной структуры всегда лежит функциональная специализация (отдел развития, отдел снабжения, ИТО, технологический отдел и прочие), а в основе финансовой – экономические отношения между ЦФО.

Бюджетное управление, построенное на принципах управления по центрам ответственности, позволяет финансовой структуре быть основным механизмом достижения финансовых целей предприятия. Пример структуры бюджетного управления торгово-производственного предприятия представлен на схеме 1. Организационная иерархия очевидна, но природа подчиненности совсем другая: субъектом бюджетирования ЦФО нулевого уровня является компания в целом, она несет ответственность перед собственниками за консолидацию всех финансовых показателей деятельности, результаты работы и исполнение бюджета компании. Субъектами бюджетирования ЦФО первого уровня выступают укрупненные образования – дирекции, отделы, службы, торговые центры, текущее управление которыми находится в ведении соответствующих подразделений. В качестве ЦФУ торгово-производственного предприятия могут выступать:

- торговые центры, цеха, дивизионы (с консолидацией по форматам, регионам, продуктам);

- инвестиционные проекты (отдельно каждый проект);

- управляющая компания (консолидированы все ЦФО административного центра).

Схема 1. Пример структуры бюджетного управления торгово-производственного предприятия

После формирования финансовой структуры необходимо определиться с полномочиями и обязанностями участников процесса на всех этапах бюджетного управления, разграничив зоны ответственности. В качестве примера приведем матрицу полномочий и ответственности субъектов бюджетного управления на этапе составления бюджета (см. табл. 1).

Таблица 1. Матрица полномочий и ответственности субъектов бюджетного управления

| Наименование субъектов БУ | Полномочия | Обязанности |

|---|---|---|

| Собственник компании | Запрашивать необходимую информацию, рассматривать проекты бюджетов и принимать обоснованное решение по их утверждению или отклонению. Отправлять на доработку консолидированный бюджет компании и бюджеты проектов с обоснованными замечаниями. | Утверждать стратегию компании, формулировать задачи и определять исполнителей для формирования стратегического плана. Утверждать консолидированный бюджет компании и бюджеты проектов, составленные на основе консолидированного бюджета. |

| Бюджетный комитет | Запрашивать стратегические цели и задачи компании на год. Запрашивать необходимую информацию у финансовой дирекции и ЦФО. Отправлять на доработку в финансовую дирекцию консолидированный бюджет компании и бюджеты проектов с обоснованными замечаниями. | Декомпозировать стратегические цели и задачи для ЦФО. Рассматривать проекты бюджетов (консолидированные по компании и бюджеты проектов) и принимать обоснованное решение по их готовности для утверждения собственником. |

| Финансовая дирекция | Запрашивать стратегические цели и задачи компании на год. Запрашивать необходимую информацию у бюджетного комитета и собственника. | Организовать процесс бюджетного управления, сформулировать требования, права и обязанности субъектов бюджетного управления. Осуществлять сбор данных и проводить анализ в процессе планирования. Разработать финансовую модель бюджетов ЦФУ и компании. Формировать проект консолидированного бюджета компании, проекты бюджетов ЦФУ. Направлять проекты бюджетов на согласование в бюджетный комитет и собственникам. Устранять замечания в процессе согласования. Разработать правила заполнения и ключевые показатели для ЦФУ. Оказывать консультационную и методологическую помощь. Предоставлять данные по фактическому исполнению бюджета руководителям ЦФО для планирования. |

| Руководитель ЦФО | Запрашивать необходимую информацию у бюджетного комитета и финансовой дирекции. Запрашивать финансовую модель бюджетов (для заполнения в рамках своего функционального направления). Запрашивать правила заполнения и ключевые показатели для ЦФУ. Получать консультационную и методологическую помощь от финансовой дирекции и бюджетного комитета. | Проводить анализ задач и планировать деятельность. Сформировать проект бюджета ЦФУ (в части своего функционального направления) с учетом планов работы на бюджетируемый период. Обосновать суммы по статьям доходов и расходов бюджетов. Принять утвержденные бюджеты к исполнению. |

Аналогичные матрицы можно (и нужно) составить и по остальным этапам бюджетного управления, при этом важно вовлечь в процесс всех ключевых участников (руководителей ЦФО), довести идею до уровня осознанного понимания и принятия процесса, обсудить во всех деталях и согласовать, уравновесить полномочия и ответственность. Если этого не сделать на уровне идеологии, то субъект бюджетного управления очень охотно будет пользоваться правами, а ответственность за дефицит бюджета или кассовый разрыв будет перекладываться на финансовое подразделение.

Виды бюджетов

Вне зависимости от уровня развития компании и ее структуры, в процессе планирования используются, как правило, несколько видов бюджетов :

- функциональные бюджеты;

- операционные бюджеты (по ЦФО, ЦФУ);

- бюджет доходов и расходов (БДР);

- бюджет движения денежных средств (БДДС);

- бюджет по балансовому листу (БЛ);

- сводный инвестиционный бюджет (состоит из бюджетов отдельных проектов).

С учетом специфики деятельности компании сначала нужно выделить функциональные бюджеты. Сделать это можно исходя из следующих принципов:

- один бюджет описывает только один процесс (продажа товаров, доставка товаров и так далее), не должно оставаться неохваченных процессов;

- наличие бюджета определено реалиями бизнеса (например, если компания не получает доходов от финансовой деятельности, значит составлять бюджет не имеет смысла).

В таблице 2 приведены виды функциональных бюджетов по основной деятельности производственно-торгового предприятия. Группировку статей к основной и внереализационной деятельности каждая организация определяет самостоятельно, но, как правило, это делается по удельному доходу в общей сумме выручки. Если компания помимо операционной деятельности ведет еще финансовую и инвестиционную, то в рамках каждой из них также следует использовать свои бюджеты, например:

- бюджет процентов по кредитам и займам;

- бюджет оценки и страхования залогов;

- бюджет развития (в разрезе каждого отдельного проекта);

- бюджет реконструкции.

Таблица 2. Виды функциональных бюджетов компании по основной деятельности

| Наименование бюджета | Ответственный за бюджет | Период планирования |

|---|---|---|

| Бюджет производства | Директор по производству | Год в разбивке по месяцам |

| Бюджет продаж (сбыта): - товары для перепродажи - готовая продукция |

Директор по маркетингу, старший технолог | Год в разбивке по месяцам |

| Бюджет валового дохода (наценки) | Коммерческий директор, директор по маркетингу | Год в разбивке по месяцам |

| Бюджет внереализационных доходов: - выручка от оказания услуг рекламы; - выручка от оказания услуг по предоставлению мест дополнительной выкладки; - выручка от сдачи помещения в аренду/субаренду; - бонусы (включая штрафы за неисполнение договорных обязательств) |

Директор по маркетингу, коммерческий директор | Год в разбивке по месяцам |

| Бюджет транспортно-заготовительных расходов | Коммерческий директор | Год в разбивке по месяцам |

| Бюджет накладных расходов (по каждому функциональному направлению в разрезе статей бюджета): - бюджет эксплуатации; - бюджет по приобретению имущества; - бюджет ФОТ; - бюджет социальных льгот и компенсаций |

Руководители дирекций, служб, отделов | Год в разбивке по месяцам |

| Бюджет налогов | Финансовый директор | Год в разбивке по кварталам (месяцам) |

Все бюджеты следует выделять в соответствии с финансовой структурой. Например, бюджет производства в целом по предприятию будет состоять из бюджетов отдельных производственных цехов (или заводов), а все операционные бюджеты в последующем составят генеральный бюджет компании по основной деятельности.

Вне зависимости от вида бюджет состоит из отдельных статей. Справочник статей необходимо формировать на основе аудита всех хозяйственных операций компании.

При этом следует учесть следующие важные моменты:

- группировка хозяйственных операций по признаку принадлежности их к ЦФО формирует операционный бюджет данного ЦФО;

- любая расходная или доходная операция обязательно должна иметь статью в бюджете доходов и расходов, по которой она может быть отражена;

- по значимости операций и удельному весу в расходах или доходах возможно заведение одной статьи для одной операции (но, как правило, одна статья соответствует группе операций);

- статьи бюджета должны отражать реальные потребности бизнеса, поэтому не стоит вносить в справочник статью из расчета на будущее;

- степень детализации статей зависит от сумм отражаемых операций. Например, если по статье «Прочие расходы» общая сумма превышает другие детализированные статьи бюджета, то из прочих расходов следует выделить самостоятельные статьи, придающие ей большой вес.

Для доходных и расходных статей лучше использовать единую иерархию, например, трехуровневый справочник доходов и расходов:

- уровень 0 – первичная статья однотипной хозяйственной операции;

- уровень 1 – консолидация статей нулевого уровня;

- уровень 2 – консолидация статей первого уровня.

Статьи бюджета движения денежных средств формируются на основе статей бюджета доходов и расходов путем исключения статей, не связанных с движением денежных средств (амортизация, курсовые и суммовые разницы, переоценка ТМЦ, брак и тому подобное), и добавления статей, отражающих движение денег (авансы, приобретение основных средств и нематериальных активов, капитальные ремонты, поступление кредитов, прочий приток и др.).

Бюджет по балансовому листу можно построить на основе бухгалтерского баланса, расширив его до необходимой детализации.

Вообще управленческий учет строго не регламентирован и, чтобы в полной мере удовлетворить потребности всех заинтересованных пользователей в информации, не нужно бояться разумно соединять в управленческих формах элементы различных учетных систем, в том числе РСБУ и МСФО.

Этапы организации бюджетирования на предприятии

Планирование должно быть ориентировано на ключевые цели бизнеса. Для каждой конкретной компании цели определяются рыночными (сегмент и доля рынка), производственными (структура производства, применяемые технологии, ресурсы), финансовыми (источники финансирования, возможности для привлечения кредитов) и социальными (удовлетворение запросов потребителей) факторами. Стратегические планы могут быть сформулированы в качественном и количественном выражении, но главное, они должны быть полностью понятны менеджменту и отражать ориентиры развития.

С позиции практики, согласование целей является важнейшим этапом планирования, в этом процессе должны принимать участие руководители функциональных направлений, так как цель компании впоследствии декомпозируется на цели подразделений. Именно в процессе согласования стратегических целей руководители функциональных подразделений вырабатывают согласованные методы решения существующих проблем, оценивают задачи, анализируют ограничения, возможности и риски. Взаимосвязь стратегических целей и показателей эффективности отдельных ЦФО представлена на схеме 2.

Схема 2 . Взаимосвязь стратегических целей и показателей эффективности деятельности отдельных подразделений

Таким образом, составление бюджетов – это коллективный труд всех ключевых менеджеров предприятия. Учитывая, что любой коллективный труд должен быть организован, финансовый директор выступает координатором процесса планирования.

Кроме того, можно создать коллегиальный орган – бюджетный комитет. Задачи бюджетного комитета следующие:

- обеспечить формирование бюджета на год, квартал, месяц;

- контролировать исполнение бюджета компании, выявлять причины отклонений фактических значений от плановых, разрабатывать мероприятия в целях исполнения бюджета;

- вовлекать в процесс бюджетного управления должностных лиц и ответственных сотрудников;

- выявлять неправомерные действия со стороны должностных лиц и работников, определять меры для предотвращения подобных ситуаций в будущем.

Процесс организации бюджетирования состоит из ряда последовательных этапов:

- Анализ рынка и финансового положения организации.

- Определение ключевых или ограничивающих факторов.

- Составление прогнозных функциональных бюджетов.

- Консолидация и балансировка бюджета по операционной деятельности.

- Формирование инвестиционной части бюджета.

- Определение потребности в финансовых ресурсах.

- Формирование и утверждение налогового бюджета.

- Составление консолидированного бюджета компании.

- Ознакомление всех заинтересованных участников с бюджетом.

- Организация системы контроля исполнения бюджета.

- Обсуждение процедуры корректировки бюджетов.

- Оценка деятельности компании с позиции бюджета.

Каждый этап целесообразно расписать до уровня процедур, требуемой информации, ответственных, сроков, результата (см. табл. 3).

Таблица 3. Пример детализации этапов планирования

| Процедуры | Входы процедур | Ответственные за выполнение | Срок выполнения | Результат |

|---|---|---|---|---|

| Прогнозирование рыночных макропоказателей | Информация МЭРТ и прочих официальных источников | Руководители ЦФО | До 10 июля | Прогноз рыночных макропоказателей |

| Разработка проекта бюджета | Стратегия компании, инвестиционные приоритеты | Финансовый директор | До 20 июля | Проект бюджета |

| Утверждение бюджета | Проект бюджета | Финансовый директор | До 31 июля | Утвержденный бюджет |

| Формирование и доведение до ЦФО целевых показателей деятельности | Целевые показатели деятельности | Бюджетный комитет | До 5 августа | Доведенные целевые показатели деятельности |

В процессе обсуждения бюджета важно не скатиться до уровня удобств и личной заинтересованности некоторых руководителей, которые закладывают в бюджет доходную часть с позиции пессимистичного прогноза, а расходную часть – с большим необоснованным запасом. На помощь должны прийти открытое и честное обсуждение показателей, статистика прошлых периодов, а главное, понимание того, что подобный подход формирует иллюзию легкой достижимости результатов и снижает эффективность работы.

Рассмотрение и утверждение бюджета внутри компании и работа с собственниками бизнеса допускает итеративность процесса в случае, если показатели, вынесенные для защиты, их не удовлетворяют. Итеративность предполагает проработку показателей «сверху вниз» и «снизу вверх» и в дальнейшем позволит управлять ресурсами компании с максимальной эффективностью.

Для формализации процесса согласования показателей на каждом этапе рекомендуется вести протокол, в котором фиксируются все требуемые доработки, сроки, ответственные лица.

Все работы по составлению и утверждению бюджетов компании на год желательно завершать до начала планового периода. На тот случай, если процесс по разным причинам затягивается (длительность согласования стратегических целей, неподготовленность менеджеров, отсутствие координатора процесса и прочее), можно предусмотреть бюджетное правило: ежемесячное финансирование операционной деятельности компании осуществляется в размере не более 1/12 лимитов финансирования предшествующего бюджетированию года, что позволит не нарушить производственный процесс.

В процессе планирования рекомендуется готовить несколько вариантов бюджета – пессимистичный, наиболее вероятный и оптимистичный. Затем, используя методы математической обработки и экспертное мнение участников процесса, согласовать версии и утвердить бюджет компании на плановый период.

В процессе работы (исполнения бюджета), когда горизонт планирования сокращается и под влиянием различных факторов предприятие сталкивается с отклонением фактических показателей от запланированных, возможна ситуация, когда отклонение от заданных бюджетных значений экономически обосновано и необходимо внесение изменений в бюджет. В этом случае можно говорить об использовании гибких бюджетов. Гибкий бюджет – это бюджет, показатели которого могут изменяться в зависимости от уровня деловой активности компании.

Практика показывает, что гибкий бюджет наиболее предпочтителен и является действенным операционным инструментом в работе менеджера, то есть аналитическим вариантом утвержденного годового бюджета компании, при этом границы гибкости необходимо выработать до начала бюджетного процесса и формализовать. Например, одно из правил гибкого бюджетирования позволяет корректировать бюджетные значения в пределах статичного годового бюджета, перераспределяя лимиты по статьям или по ЦФО (ЦФУ). Несколько состояний годового бюджета компании вполне оправданны и позволяют оценивать работу менеджеров на разных уровнях: по статичной версии собственники оценивают работу компании; по версии гибкого бюджета, скорректированного на факт отчетного квартала/месяца, осуществляется контроль работы руководителей ЦФО со стороны бюджетного комитета.

Бюджетирование как инструмент управления затратами

Чтобы планирование не было простой формальностью, а исполнение бюджетов максимально приближалось к плану, важно правильно определить возможные доходы и нормы расходов.

Ориентирами при планировании расходной части бюджета могут выступать среднеотраслевые данные по расходам и прибыли либо данные конкурентов из числа публичных компаний, а также собственная статистика за прошлые периоды. Например, если за основу взята среднеотраслевая прибыль, то, определив доходную часть, можно нормировать сумму расходов и распределить ее по отдельным статьям.

Ко всем статьям бюджета применимы принцип Парето «20/80» и АВС-анализ, воспользовавшись которыми все затраты можно условно разделить на три группы:

- первая составляет около 80 процентов общих расходов предприятия, как правило, это несколько статей затрат группы А;

- вторая составляет примерно 15 процентов от общих расходов – это статьи группы В;

- третья – 5 процентов общих расходов – мелкие статьи группы С.

В зависимости от уровня статей и надо организовывать бюджетное управление – важно сосредоточиться на первой и частично на второй группах затрат, то есть на тех, которые оказывают наиболее заметное влияние на финансовый результат и себестоимость продукции.

Одним из основных инструментов контроля расходов является нормирование, представляющее собой разработку предельных (в абсолютном или относительном выражении) показателей расходов. Принцип нормирования может быть применен как к прямым, так и накладным расходам, как к переменным, так и постоянным.

Для установления нормативов по ряду статей затрат можно использовать отраслевые показатели, анализировать работу конкурентов и данные прошлых периодов. Перечень внутренних нормативов может быть следующим:

- материальные затраты на единицу продукции, на рубль выручки, прибыли;

- нормативы запасов на конец периода;

- эксплуатационные и коммунальные расходы на 1 кв. м используемой площади;

- стоимость оборудования рабочего места на 1 сотрудника при приеме на работу;

- стоимость канцелярских товаров на 1 сотрудника;

- страхование помещений на 1 кв. м используемой площади;

- стоимость услуг связи на 1 сотрудника (плюс зависимость от занимаемой должности);

- командировочные расходы (суточные, проживание, проездные билеты) на 1 сотрудника (плюс зависимость от занимаемой должности) и др.

Нормирование также можно использовать при ситуационном моделировании. Нормативные значения показателей следует пересматривать с определенной периодичностью, например, раз в год перед началом бюджетного процесса.

Бюджетирование и контроль, корректировка, пересмотр

В каждой компании существуют свои правила оценки исполнения бюджета, коридор отклонений по статьям тоже может быть разный. В связи с этим очень часто возникают вопросы: стоит ли корректировать бюджет в процессе его исполнения и какими принципами при этом руководствоваться?

Чтобы все участники процесса планирования понимали порядок исполнения бюджета, необходимо сформулировать принципы его пересмотра. Лучше всего это сделать на этапе разработки бюджетной стратегии и определить:

- уровень бюджета, подлежащего корректировке;

- уровень отклонений, при которых производится корректировка;

- период корректировки;

- сроки внесения корректировок (а возможно еще и сколько раз корректируется один бюджет);

- ответственность руководителя ЦФО. Следует учитывать, что если одна и та же проблема поднимается ежемесячно, то ответственность руководителя должна быть уже финансовая.

Для определения уровня отклонений по статьям можно воспользоваться укрупненной моделью бюджета. Моделировать стоит те статьи, которые влияют на ключевые показатели деятельности компании, например, товарооборот, EBITDA, рентабельность по EBITDA.

Как правило, отклонение фактических значений от плановых на 3–5 процентов считается приемлемым. Но если в процессе моделирования будут определены иные пороговые значения, то стоит ориентироваться на них, поскольку размер порогового отклонения зависит от того, насколько далека компания от точки безубыточности (или насколько близка к ней).

Примеры, приводимые в финансовой литературе, показывают, что соотношение совокупного изменения доходов и расходов составляет в среднем 1: 3, то есть сокращение доходной части или перерасход в объеме 10 процентов приводит к уменьшению прибыли на 30 процентов.

Выведены и многие другие зависимости, на которые необходимо обращать внимание и при планировании, и при анализе бюджета. В частности, следующие:

- при растущем бизнесе (или рынке) в фокусе пристального внимания должны находиться доходы;

- при стабильном бизнесе (или рынке) нужно контролировать прибыль;

- при падающем – особенно важно контролировать постоянную часть расходов.

Практика показывает, что сокращение издержек – это трудоемкий и тяжелый процесс и часто усилия несопоставимы с эффектом экономии. Например, для торговой компании основную долю (70%) расходов составляет аренда торговых и складских помещений и фонд заработной платы. На остальные статьи приходится 30 процентов, и если из них вычесть энергоресурсы, обслуживание оборудования, товарные потери (даже только в части естественной убыли), то останется 10 процентов расходов, которые, даже при полном сокращении, если и дадут финансовый эффект, то это негативно скажется на производственном процессе. Однако это не значит, что ничего предпринимать не надо. Необходимо анализировать и коллегиально вырабатывать меры, учитывая при этом существенность последствий. Следует также оценивать работу менеджеров по управлению бюджетами, хотя не всегда эта оценка бывает материальной, более того, на каком-то этапе сам процесс коллегиального обсуждения проблемы становится мотивационным фактором оптимизации работы.

По личному опыту могу сказать, что корректировать бюджет можно не чаще одного раза в месяц, и если нет форс-мажорных обстоятельств во внешней среде и внутри компании, то только в пределах годовых лимитов, при этом не затрагивая возможной экономии по защищенным статьям. Защищенные статьи – это расходы, которые необходимы для обеспечения нормального производственного процесса, то есть затраты, которые в безусловном порядке предприятие будет нести вне зависимости от уровня его деловой активности. Как правило, к таким расходам относятся фонд заработной платы, налоги, аренда.

Все отклонения можно разделить на контролируемые и неконтролируемые. Так, если причиной отклонения стало увеличение тарифов на энергоносители или непрогнозируемое изменение кадастровой стоимости земельного участка, то можно говорить о неконтролируемых изменениях. Если же увеличились транспортные расходы, то в этом следует разбираться. Существует две основные причины отклонений фактических значений от плановых: вопрос не проработан на этапе планирования либо ослаблен контроль над процессом на этапе исполнения. Нужно выявить, о чем именно идет речь в случае конкретного отклонения, и дать обратную связь владельцу процесса. Это способствует повышению дисциплины и ответственности руководителей: не каждому приятно объяснять причину корректировки бюджета простой неисполнительностью линейного персонала, когда не вовремя был согласован договор. Более того, систематическая (более трех раз) корректировка бюджета руководителем ЦФО, рассматриваемая на бюджетном комитете, а также систематический перерасход бюджета считаются ненадлежащим исполнением должностных обязанностей.

Пример

В нашей компании корректировка бюджета ЦФО возможна только в рамках утвержденного годового бюджета компании и предполагает изменение лимитов между статьями, периодами, подразделениями.

Процесс корректировки автоматизирован, и изменение лимита по статье бюджета производится путем формирования в учетной системе заявки на корректировку бюджета. Сама корректировка рассматривается как в плановом порядке, так и вне плана.

Плановая корректировка производится при составлении бюджета на предстоящий период (квартал/месяц) в срок с 20-го по 25-е число текущего периода, то есть до начала планового.

Если в течение текущего периода возникает необходимость увеличения расходов по статье и нет источника финансирования по другой статье, то такое изменение лимита признается внеплановой корректировкой и производится за счет фонда генерального директора.

Корректировку бюджета производит руководитель ЦФО или уполномоченное им лицо путем формирования программного документа, при этом автоматически корректируется как бюджет доходов и расходов, так и бюджет движения денежных средств.

В части планирования переменных расходов, зависящих от товарооборота, изменение лимита также проводится автоматически (соответствующим образом настроено программное обеспечение), и если план по выручке перевыполняется, то и сумма плана в абсолютном выражении по переменным статьям бюджета увеличивается.

Для упрощения процесса контроля бюджета и сокращения времени на его корректировку определен уровень бюджетных статей, которые попадают в фокус контроля – необязательно контролировать по отдельной статье, как правило, это группа статей совершаемых расходов. Процесс контроля над соблюдением лимита обязательно привязан к статье и к ЦФУ.

Приведем несколько конкретных правил бюджетного контроля и корректировки бюджетных значений.

- Оплата кредитору (поставщику за оказанные услуги или полученные товары) по допущенному перерасходу в части переменных статей бюджета производится после изменения лимита конкретного подразделения (на основе приказа) в пределах норматива по компании либо после временной отмены контроля над соотношением расходов и товарооборота (в случае если норматив по ЦФО изменять нецелесообразно и норматив по компании не превышен).

- Изменение лимита по статье ФОТ производится дирекцией по персоналу в пределах утвержденного годового бюджета путем перераспределения сумм между ЦФУ и периодами, перерасход бюджета ФОТ другими статьями не перекрывается. Уменьшение бюджета по статье ФОТ производится в случае структурных изменений или изменения хозяйственных процессов (например, сокращения обслуживающего персонала и привлечения клининговых компаний).

- Допускается перенос бюджета в текущем периоде между ЦФУ в пределах одноименных статей бюджета.

- Запрещается осуществление расходов за счет увеличения дохода без корректировки лимита по соответствующей расходной статье бюджета (например, командировочные расходы за счет внереализационного дохода). В этом случае необходимо провести корректировку бюджета по расходной статье по общим правилам.

Для увеличения маневренности при управлении бюджетом и использования дополнительных возможностей для покрытия его дефицита стоит предусмотреть при планировании отдельную статью, некий резервный фонд. Его можно формировать как процент от товарооборота или другой базы или просто в абсолютном выражении, проиндексировав факт предыдущего года. Такой фонд по решению директора или бюджетного комитета расходуется на внеплановое увеличение лимита по статье бюджета ЦФО, а также на финансирование статьи «Пени, штрафы», если нет возможности компенсировать эти расходы за счет виновного должностного лица. Возможно, что по завершении отчетного периода по некоторым статьям бюджета будет выявлена экономия, которую можно аккумулировать на одноименной статье, а в последующем любой руководитель ЦФО имеет право выйти на бюджетный комитет с инициативой перераспределения статьи «Экономия». Разумеется, от него потребуется соответствующее обоснование.

Автоматизация бюджетирования

Чтобы выстроенная система планирования не осталась на бумаге, в регламентах, а получила развитие и была воплощена на практике, она должна быть обязательно подкреплена IT-решениями.

Если говорить о том, что первично – учетная система или учетные принципы и концепция бюджетного управления, то каждое предприятие это определяет самостоятельно, в зависимости от уровня развития бизнеса, его диверсификации, этапа жизненного цикла. На каком-то этапе основным инструментом планирования и контроля будет MS Excel, его возможности велики, использование удобно, но с ростом компании должен расти и уровень автоматизации, а высокий уровень ИT-специалистов дает почти неограниченные возможности автоматизации. Например, в нашей компании оперативный контроль исполнения бюджета автоматизирован, идет разработка полного цикла планирования и контроля платежей, учета договоров в системе.

Очевидно, что программа не заменит опытного и грамотного специалиста, но своевременная, систематизированная информация однозначно позволит упорядочить все учетные процессы, повысить оперативность учета, оценить текущее финансовое положение предприятия и его перспективы.

Принципы построения системы бюджетирования на жд транспорте

| Наименование параметра | Значение |

| Тема статьи: | Принципы построения системы бюджетирования на жд транспорте |

| Рубрика (тематическая категория) | Производство |

Понятие системы бюджетного управления различными видами общественной деятельности появилось в экономике страны с ее переходом на рыночные отношения. Бюджетирование как элемент экономических отношений представляет собой систему управления производственными и финансовыми аспектами деятельности предприятия, организации или учреждения.

Главными задачами бюджетного управления организаций являются:

– планирование базовых целевых производственных и финансовых операций:

– координация видов деятельности отраслей с их производственными структурами и отдельных предприятий;

– согласование интересов отдельных работников и предприятия в целом;

– контроль расходования материальных и финансовых ресурсов;

– оперативная оценка отклонений фактических результатов от поставленных плановых задач, анализ причин этих отклонений и принятие решений о проведении регулирующих мероприятий;

– стимулирование деятельности финансовых менеджеров и отдельных структур по повышению эффективности системы бюджетирования.

Бюджет представляет собой документ, в котором формируются показатели, характеризующие различные сферы как общественной, так и сугубо производственной деятельности. Как правило, выработка бюджетов входит в систему финансового планирования.

Построение системы бюджетирования транспорта основывается на следующих принципах:

1. Принцип бюджетно-рыночной мотивации предусматривает создание механизма мотивационного финансирования филиалов ПАО (до 2015 г. ОАО) ʼʼРЖДʼʼ и их структурных предприятий за достигнутые в отчетном периоде производственно-финансовые результаты. Реализуется данный принцип формированием мотивационного фонда.

2. Принцип консолидации бюджетов реализуется в двух аспектах. В первую очередь, данный принцип означает, что сводный бюджет как ПАО (до 2015 г. ОАО) ʼʼРЖДʼʼ в целом, так и его филиалов формируется объединением (консолидацией) все видов операционного и финансового бюджетов.

3.Принцип распределения означает, что консолидированные фактические ресурсы финансовых бюджетов ПАО (до 2015 г. ОАО) ʼʼРЖДʼʼ распределяются между входящими в них структурными подразделениями в пределах общеотраслевых размеров этих ресурсов и исходя из фактически достигнутых производственных результатов подразделений.

4.Принцип взаимосвязанности

основывается на взаимосвязи показателей бюджетов. Изменение показателей одного бюджета отражается на результатах тех бюджетов, на которые он влияет. Это особенно характерно для влияния производственного бюджета на другие их виды: изменение объёмов производства закономерно ведет к изменению выручки от реализации продукции и влияет на показатели бюджета продаж, доходов и расходов, движения денежных средств, а также ведет к изменению расходов производства и влиянию на соответствующие бюджеты – затрат, себестоимости, запасов и закупок и др.

Размещено на реф.рф

Очевидно, что при системном подходе к формированию бюджетов аналогичная взаимосвязь прослеживается и между другими видами бюджетов отрасли.

5.Принцип контролируемости предусматривает, что все бюджетные показатели, особенно при оценке их фактического выполнения, контролируются через систему учетной политики транспортных подразделений.

В корне бюджетного планирования на железнодорожном транспорте лежат определенные параметры, нормативы и цены , характерные для конкретного вида бюджета.

Параметры бюджета представляют из себясистему показателей, отражающих назначение бюджета и виды деятельности, по которым он разрабатывается. В соответствии с принципом взаимосвязанности параметры одного бюджета являются основанием для разработки другого или входят составным элементом в другой бюджет.

Нормативы бюджета устанавливают предельные значения стоимостных (или натуральных) показателей на измерители по видам работ, по которым разрабатывается их общая величина.

Цены - ϶ᴛᴏ стоимостные показатели, регулирующие формирование доходов и расходов подразделений ПАО (до 2015 г. ОАО) ʼʼРЖДʼʼ. Это рыночные цены приобретения товарно-материальных ценностей; цены реализации всех видов транспортной продукции и расчетные или трансфертные цены. Последние применяются при взаиморасчетах по доходам между ПАО (до 2015 г. ОАО) ʼʼРЖДʼʼ и его территориальными и функциональными филиалами.

Принципы построения системы бюджетирования на жд транспорте - понятие и виды. Классификация и особенности категории "Принципы построения системы бюджетирования на жд транспорте" 2017, 2018.

Суть статьи – представить основные понятия управления предприятием посредством бюджетов в простом наглядном виде, чтобы директор или финансовый директор смог быстро разобраться, в чем особенности бюджетирования, в чем его преимущество по сравнению с системой управления, имеющейся на его предприятии.

Сразу заметим, что мы представляем расширенную трактовку бюджетирования, включая в него систему сбалансированных показателей (ССП) и подразумевая контекст менеджмента качества: процессный подход, постоянное улучшение, измеряемое качество продукта, работ (услуг).

Концепция

Бюджетирование, как способ детального учета и оптимизации затрат в управлении, разработан достаточно давно и даже уже успел устареть в Европе, где применяется в течении последних 50 лет фактически на всех предприятиях.

Внедрять бюджетирование на наших предприятиях в этом базовом, изначальном виде, это закладывать устаревшую технологию управления. Но и отказываться от бюджетирования на наш взгляд ошибочно, поскольку сама схема бюджетирования еще не исчерпала всех своих возможностей. Поэтому у нас и возникла идея объединить бюджетирование с ССП (BSC) и с идеей менеджмента качества (TQM).

В чем преимущества такого подхода?

ССП добавляет в бюджетирование системный подход к учету показателей, отражающих цели и эффективность ведения бизнеса на конкретном предприятии. Целевые показатели ССП образуют иерархию: от стратегических целей к тактическим и оперативным. Эта иерархия задается не только различием в горизонте планирования, не столько уровнем консолидации показателей, но и на качественном уровне: стратегия прежде всего определяет какие параметры мы будем контролировать и по отношению к каким нормам мы будем выполнять сравнение этих показателей.

Важно отметить также, что ССП позволяет учитывать в бюджетах не только финансовые показатели, но и натуральные. В связи с этим, помимо понятия финансовой структуры – ЦФО (Центр Финансовой Ответственности), мы предлагаем ввести термин ЦО (Центр Ответственности), отражающий структуру (систему) управления в целом.

ЦО – это, по сути, центр принятия решения, который может и не контролировать финансовых показателей или контроль этих показателей не является основной функцией ЦО.

Типы ЦФО достаточно хорошо описаны в литературе, мы остановимся на них позже, здесь же рассмотрим типы ЦО:

- Центр принятия решения,

- Центр контроля,

- Центр анализа,

- Центр учета,

- Центр логистики.

Центр принятия решения отвечает за принятие и организацию выполнения решения (учет, контроль, анализ и логистику). Это, например, управляющая компания холдинга или система управления подразделением, проектом, направлением.

Центр учета отвечает за показатели учета: достоверность, своевременность сбора информации и доставку учетных данных в регламентированном виде адресатам. Это, например, бухгалтерия.

Центр контроля отвечает за показатели: периодичность контроля, своевременность обнаружения отклонений контролируемых показателей от нормы и обнаружение тенденций изменения групп показателей.

Центр анализа отвечает за разработку и функционирование системы анализа показателей ССП. Он интерпретирует отклонения показателей от нормы, интерпретирует зависимости между ними и обнаруженные тенденции в изменении показателей. Показателями эффективности его работы является: своевременная передача аналитических данных в соответствующий Центр логистики. Для этого должна быть разработана система показателей, отражающих качество функционирования бизнес-процессов, и совокупность методов анализа данных показателей. Это, например, может быть функцией группы качества на предприятии.

Центр логистики отвечает за показатели оптимального функционирования бизнес-процессов: параметры минимизации маршрутов движения материальных потоков. Логистика в данном случае выступает не в узком смысле “оптимизации перевозок”, а в широком, как оптимизация любого перемещения материальных и человеческих ресурсов в рамках бизнес-процессов предприятия и за его пределами (снабжение, сбыт). Это, в частности, могут быть диспетчерские функции: создание норм распределения ресурсов, своевременность распределения и перераспределения ресурсов. Центр логистики, в данном контексте, является, по сути, структурой, через которую принятое решение изменяет бизнес-процесс: перераспределяет ресурсы, в т.ч. людские ресурсы, как следствие изменения структуры бизнес-процессов компании.

Соотношение между ЦО и ЦФО – как отношение общего к частному.

Например, управляющая компания в общем случае состоит из Центров учета, контроля, анализа и логистики, и в то же время является Центром инвестиций (или Центром прибыли). Бухгалтерия – Центр учета и в то же время, это Центр затрат. ОТК – Центр контроля и одновременно Центр затрат. Аналитический (экономический, плановый) отдел выступает как Центр анализа и также является Центром затрат.

Таким образом, ЦО задают структуру принятия решений, в то время как ЦФО отражает структуру финансового управления предприятием.

Особенно важно, что вся фактическая информация в бюджеты поступает именно из Центров учета, а используется в Центрах контроля и анализа. Центр логистики в данном случае как бы визуализирует решение, принятое на основе анализа бюджетов. Именно в рамках структуры ЦО мы рассматриваем весь документооборот, как формализацию процесса управления. И именно в этой структуре ставится задача оптимизации документооборота.

СМК (Система Менеджмента Качества) в применении к бюджетированию является с одной стороны методологией, с другой акцентирует процессный подход.

В соответствии с СМК (ИСО 9001:2000) мы выделяем в работе с бюджетами 4 раздела:

- ответственность руководства,

- общее руководство ресурсами,

- выпуск продукции и (или) услуги,

- измерение анализ, улучшение.

Более детальное соотношение бюджетирования и СМК рассмотрено в Схеме 10.

Особенно мы должны обратить внимание на следующие бизнес-процессы (БП):

- планирование (через бюджеты)

- учет фактических данных в бюджетах

- план-фактный анализ и OLAP ” многомерный анализ,

- принятие решений на основе данных анализа.

Эти бизнес-процессы необходимо четко специфицировать в рамках концепции СМК. С учетом того, что исполняются они только в соответствующих ЦО, регламент которых по отношению к бюджетированию и следует задать.

В целом можно сказать, что СМК, как система контролирующая регламент бизнес-процессов, дополняет бюджетирование, как систему анализа показателей по этим бизнес-процессам. Действительно, эффективно контролировать показатели можно только в регламентированной бизнес среде, что и предлагает СМК. Все операции в БП должны быть предопределены и по ресурсам, и по порядку исполнения и по результату. Только в этом случае мы можем эффективно планировать бизнес-цикл предприятия. С другой стороны, жизнь постоянно меняется и этот жесткий регламент так же должен меняться (технология постоянного улучшения в СМК).

В соответствии с вышесказанным вырисовывается новая концепция бюджетирования:

Стандартный механизм бюджетирования, который работает на пространстве сбалансированных показателей (SBC), специфицированном через объекты, над которыми работают основные бизнес-процессы предприятия .

Такое понимание и использование бюджетирования убивает сразу трех зайцев: бюджетирование, SBC и TQM. Вы стартуете в этом случае со ступеньки самой продвинутой в настоящее время системы управления. Более того, вы вольны делать акцент на любой из трех составляющих предложенной схемы управления, что добавляет гибкости и эффективности в управление вашим бизнесом, а значит и добавляет вам конкурентных преимуществ.

Например, последовательно проводя данную идеологию бюджетирования, вы можете получить в конечном счете сертификат по системе качества, что является одним из входных билетов предприятия в “театр” ВТО. Но основное преимущество предлагаемой модели управления в том, что вы получаете сбалансированную, эффективную схему управления, прозрачную для владельца бизнеса.

Ниже все основные моменты такого понимания бюджетирования представлены для наглядности в соответствующих схемах.

Схема 1. Структура бюджета

Бюджет – это таблица, содержащая плановые и фактические показатели, описывающие динамику развития объектов и бизнес-процессов предприятия.

Бюджет консолидирует учетные данные по выбранному направлению или объекту бизнеса. Бюджет планируется исходя из норм, принятых в этом направлении или объекте, с учетом их предыдущего функционирования.

Бюджет является инструментом управления на основе анализа причин отклонения значений фактических показателей от плановых .

Комментарий

Бюджет имеет иерархическую структуру из статей, где самая вложенная статья имеет один или несколько числовых показателей.

Между понятиями “группировочная статья” и “аналитический срез” нет четкой границы. Обычно, если аналитический срез используется для анализа нескольких бюджетов, то его можно отнести к типу “направление анализа” или “аналитический разрез”, например, временной срез, товарные группы, поставщики. А если структура статей используется только в одном бюджете, например, иерархия пассивов и активов в ПБЛ, то это “группировочные статьи”.

Система показателей строится в рамках концепции ССП (Система Сбалансированных Показателей). Мы должны выделить основные, ведущие показатели для оценки анализируемых бизнес-процессов и бизнес-объектов. Сгруппировать эти показатели в статьи и затем в бюджеты.

Пример бюджета продаж:

Продажи, шт.

Продажи, руб.

Направления анализа: Время, Продукты, Версии бюджета.

Схема 2. Процесс бюджетирования

Комментарий

Бюджетирование – это технология управления бизнесом на всех уровнях компании, обеспечивающая достижение ее стратегических целей с помощью бюджетов, на основе сбалансированных финансовых показателей.